今日实时汇率

1 美元(USD)=

7.2883 人民币(CNY)

反向汇率:1 CNY = 0.1372 USD

更新时间:2025-04-04 08:02:32

来源:金十数据

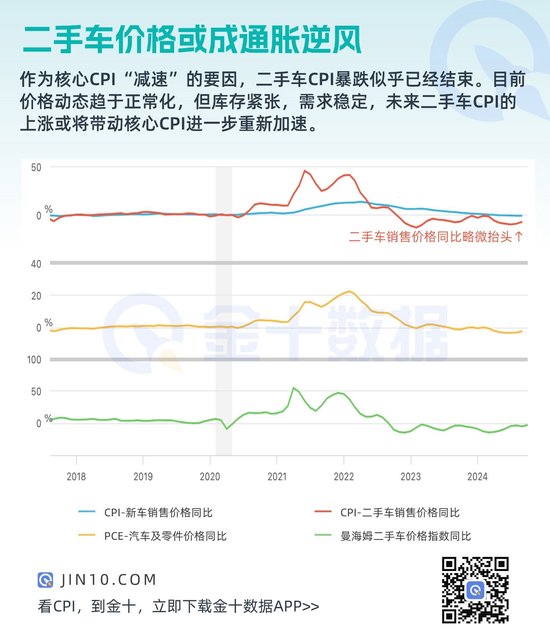

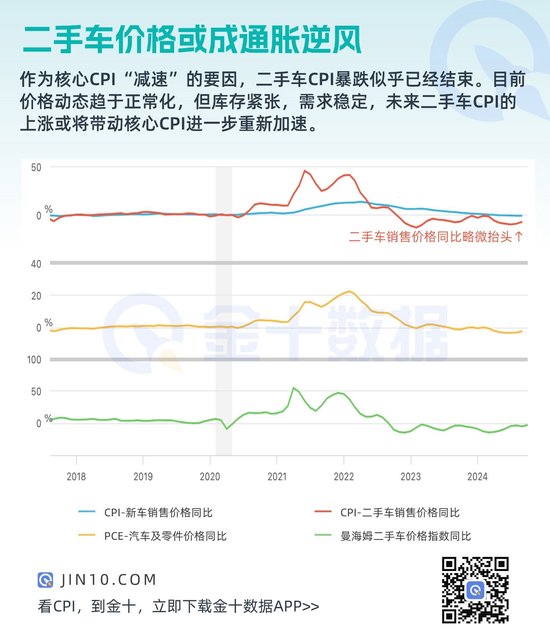

近期数据显示二手车价格可能已停止下跌,市场供需动态正在收紧,这可能成为美国通胀再次面临的逆风。

2020至2022年间,美国二手车价格大幅飙升,从2022年开始,消费者逐渐回归理性,导致二手车价格出现了历史性暴跌。这一变化对美国核心CPI的“减速”有显著贡献。然而,近期迹象表明,二手车价格暴跌可能已结束,市场动态正在收紧,未来可能对核心CPI产生进一步的推动作用。

二手车价格历史性上涨和回落

在2020年中至2022年中,美国二手车的零售和批发价格经历了50%以上的历史性暴涨。消费者突然愿意支付高昂价格,经销商注意到这一点并大幅涨价。因为知道可以从消费者身上榨取创纪录的利润,无论价格如何,经销商都愿意在拍卖会上支付高价来补充库存。

然而,从2022年起,消费者逐渐恢复理性,经销商也不得不做出回应。接下来就是零售和批发二手车价格的历史性暴跌,回吐了先前涨幅的约一半。

二手车的CPI分项数据也从峰值暴跌了20%,回吐了2020-2022年涨幅的57%。在2022年,价格暴跌刚开始时,二手车CPI占核心CPI的权重约为5%。因此,这种暴跌对核心CPI的“减速”(减速=价格仍在上涨,但速度放缓)产生了很大的影响。

分析师一直密切关注这一现象,因为二手车价格不可能永远暴跌。在过去几个月里,二手车批发市场看到了价格止跌的迹象,甚至突然出现了小幅上涨。这种上涨在一定程度上导致了核心CPI在六月、七月、八月连续三个月环比加速上涨。

此外,还有更多迹象表明价格下跌已经结束,二手车市场的动态正在趋紧。

零售库存进一步减少

根据Cox Automotive的数据,十月初二手车的零售库存降至215万辆,远低于2019年的280万至300万辆之间,比2019年九月减少了约27%。

二至三年车龄的二手车供应主要来自租赁车队、到期的租赁车辆回归市场和常规的以旧换新。然而,由于疫情期间新车生产因半导体短缺而减少,二手车的供应链也受到了严重干扰。从2021年第二季度至2023年第一季度,汽车制造商比疫情前同期少卖了600万辆新车。这些未售出的新车当然就无法进入二手车市场的供应链。

所以就未来的零售价格而言,这不是一个好的库存情况。经销商将有动力提高拍卖价格,以补充他们紧张的库存,然后试图将这些更高的价格转嫁给消费者。

批发价格——十月上半月的情况

经季节性调整、车型和里程数的影响,曼海姆二手车价格指数(追踪拍卖车辆的价格)在十月上旬微涨。如果这种趋势在十月下旬持续,指数将连续第三个月保持大致稳定,此前在七八月曾出现大幅上涨。

年度同比来看,该指数比去年十月整体下降了2.8%,为过去18个月以来的最小降幅,且与2024年一月持平。因此,似乎价格暴跌已经停止。

在未经季节性调整的情况下,指数在十月上旬有所下降,但十月价格通常会下跌,而到目前为止的跌幅小于正常的十月跌幅。年度同比跌幅缩小至3.5%,低于九月的4.9%,以及2024年早些时候的两位数降幅。

曼海姆在报告中指出,“我们一直认为未来批发价格的降幅将有所缓和,而这正是我们在十月前15天中所看到的。” 曼海姆每年通过拍卖处理约800万辆车辆。

二手车零售挂牌价格方面,根据Cox Automotive的数据,2020至2022年期间,二手车的平均挂牌价格在经销商处飙升,然后开始逐渐下滑。然而在2024年,价格保持在相对稳定的$25,000以上,九月份小幅上涨。

对CPI的影响

在连续数月下降之后,二手车CPI在九月份逆转,较八月份季节性调整后环比上涨0.3%。这一月度环比上涨将年度同比降幅减少了一半,从此前三个月的-10%降至-5.1%。

从当前掌握的数据来看,二手车CPI暴跌对核心CPI“减速”的贡献已基本结束。价格动态正在正常化,但由于库存紧张、需求强劲,未来二手车CPI的上涨可能进一步推动核心CPI再次加速。