今日实时汇率

1 美元(USD)=

7.2962 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD

更新时间:2025-04-03 08:02:31

初闻之下令人惊愕,我国居然要在沙特发行不超过20亿美元的美债,仿佛是一场精心策划的金融棋局,骤然展开——这就是一些不负责任的自媒体在瞎扯了,甚至可被认为是在造谣或是传播谣言。

美债,只有美国联邦政府才有资格发行

我们平时提到的美债,指的是“美国国债”,并且是由美国财政部代表美国联邦政府发行的——相当于其他国家的中央政府,属于美国的国家债务。这里面的三个核心概念,财政部、联邦政府、国家债务。

一个都不能少,少了就不能被说成是“美债”。如果是其他部门,例如是美国国防部发布的债券,不能算是美债。美国某个州,假设是得克萨斯州发行的债券,也不能算美债,只能归为地方债范畴内。

咱中国人就更加没有资格发行美债了,我们能发行的只能是“中资美元债”,意思是:中国(中)企业或其他单位(资)发行的以美元为计价单位的债券,募集到的资金不是人民币,而是美元罢了。

更加重要的是,我国在境内以及境外发行的中资美元债也不是破天荒的第一次,而是很多次了,这怎么可以说是“金融棋局,骤然展开”呢?若非要用“展开”这个词,那我们都不知道绽放多少回了。

在上世纪90年代,也就是苏联解体还没多长时间,我国就已经在境外“尝试进行美元融资”的业务了,算是中资美元债的起步阶段——各项监管政策都不完善,但已经有先行的单位在干了,好吧,是展开了。

1998年亚洲金融危机后,国家对国内企业在境外发债进行制度性规范,中资美元债市场逐步走向正规,但发行量还是不够大。

2013年4月28日,国家外汇管理局发布了《外债登记管理办法》,简化了流程,在我国大陆地区以外的中资美元债发行量增长速度加快。以2014年为例,中资美元债规模扩张至1569.78亿美元,同比暴涨74%。

看到了吗?在2014年的时候,中资美元债发行的规模就已接近1600亿美元了。这几天多家媒体爆料的要在沙特发行金额不超过20亿美元的“中资美元债——也可以说成是我国的美元主权债务”,算什么金融棋局骤然展开呢?

哦,历史还需要继续回顾,在2015年9月中旬,国家发改委发布了《关于推进企业发行外债备案登记制管理改革的通知》,请注意“外债”两个字,强调的是从外国人那里融资。

2016年4月底,我国央行发布《关于在全国范围内实施全口径跨境融资宏观审慎管理的通知》,要求:不再实行外债事前审批,企业改为事前签约备案,金融机构改为事后备案,进一步放松境外发债的监管。

2017年、2018年、2019年等,我国金融监管部门多次发布相关政策,持续地扩大开放,在境外——这里特指我国大陆地区以外的区域,中资美元债发行量进入到高潮期。

哦对了,我国不仅在境外发行“美元主权债务”,还发行“欧元债务”——今年9月,中国在巴黎发行20亿欧元的主权债券,

中资美元债,我国都用来做什么呢?

发行的时候需要注明用途,比如:银行、地产、城投、商业金融、互联网媒体、其他行业。截止到2024年7月末,存续中资美元债余额为8451亿美元,这里面的“金融、地产、城投”占比都在10%左右。

最近一两年,我国房地产市场处在谷底,民营房企美元债再融资功能基本丧失,部分房企甚至出现了违约,带动我国在境外的整体融资能力下滑。截至7月末,年内中资美元债发行额下降9%。

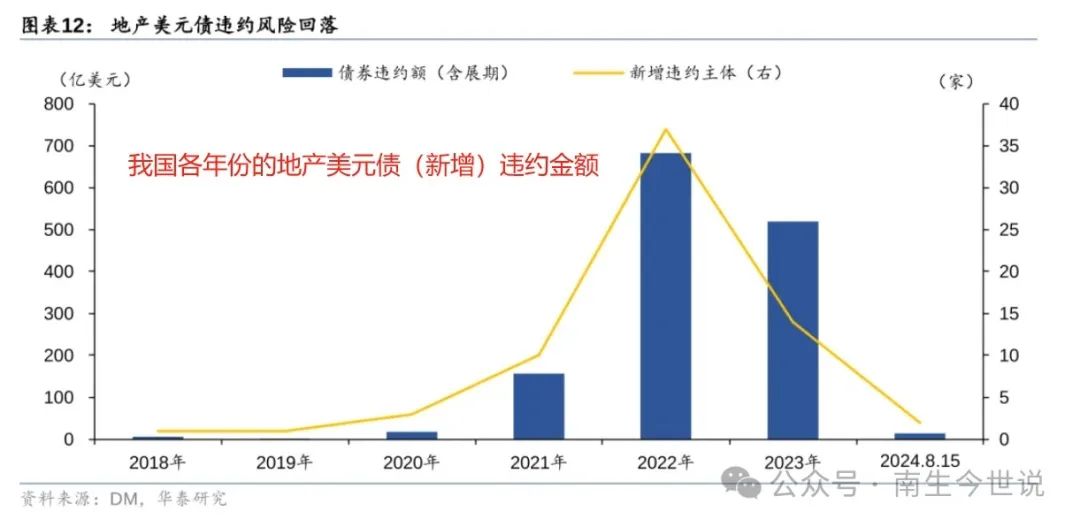

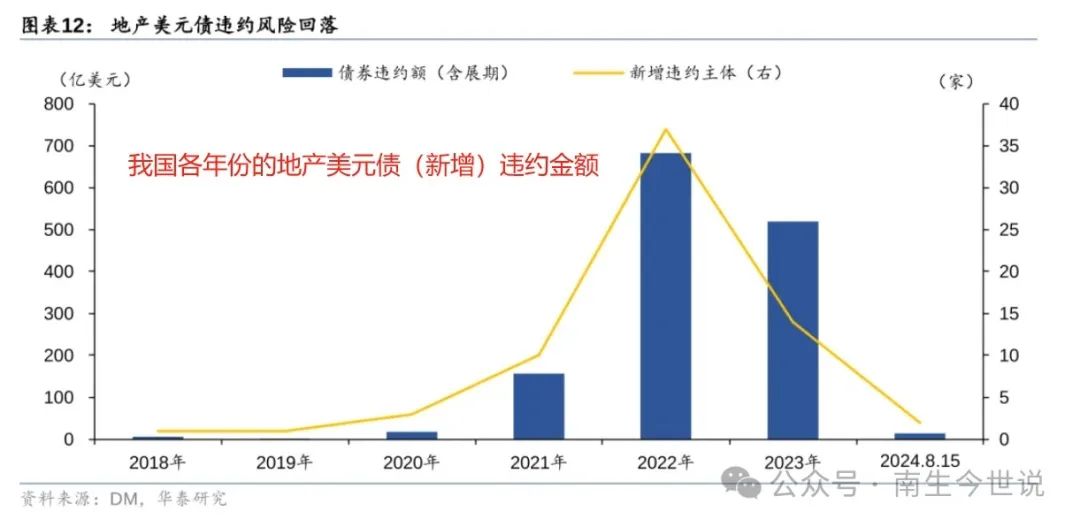

监控数据显示,2022年我国地产美元债违约金融接近700亿美元,2023年在500亿美元左右。今年年初至8月份,地产美元债新增违约金额为14.31亿美元,新增违约主体2家。

在违约高潮期已过,急需振奋市场的背景下,我国财政部再度发行“中资美元债”不排除有进一步提升国际市场对“中资”信心的意味,毕竟我国财政部是不会违约的。本文由南生撰写,欢迎转发、评论、留言、分享和打赏!