今日实时汇率

1 美元(USD)=

7.2962 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD

更新时间:2025-04-03 08:02:31

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

美国CPI

专栏:新续约租金的通胀率已经很低,但反映在CPI住房通胀仍需要近一年时间。目前住房通胀仍更多受到存量租约的影响。我们构建的租金预测模型显示,自今年10月起到2025年7月,CPI租金将进入同比4.5%左右的平台期,奠定了CPI增速1.6%的“基本盘”。

美国10月CPI同比2.6%,持平预期,高于前值2.4%;核心CPI同比3.3%,持平预期和前值。能源价格通缩同比收窄是CPI反弹的主要原因,其他分项变化不大。数据公布后,市场对12月降息的押注增加至80%以上,2025年降息预期变化不大,依然预期降息50bp。

展望后市,年末CPI同比还会进一步反弹,但这与特朗普当选并无关系,预计明年1月CPI会重新回落。预料内的CPI反弹应不会阻碍美联储12月降息,但考虑到新一届政府的诸多政策存在很大不确定性,且2025年美国有望进入第三个库存周期,因而明年降息步伐确实可能有所放缓,特别是在下半年。

专栏:住房通胀进入平台期

美联储11月议息会议新闻发布会上,美联储主席鲍威尔提到住房通胀仍是通胀的主要影响因素,新续约租金的通胀率已经很低,但CPI住房通胀反映的仍是过去的租约价格。从美国劳工部统计的市场租金情况看,确实存在鲍威尔所说的情况,目前存量租约同比仍在4%以上,但新租约同比已经不足1%。CPI租金与存量租约关系更为密切,不过随着越来越多的租约重新定价,新租约的影响将会逐渐显现。

经过相关性测算,新租约领先CPI租金约10个月,即至少要近一年的时间新租约才会反映到住房通胀。住房价格则领先CPI租金约18个月。基于上述关系,我们可以构建模型测算未来10个月的CPI租金路径,结果显示自今年10月起到2025年7月,CPI租金将进入同比4.5%左右的平台期。租金在CPI篮子分项占比约36%,即未来10个月CPI同比已有约1.6%的“基本盘”。

不过好消息是,目前测算的住房通胀同比路径显示2024年第四季度短暂反弹后,2025年第一季度将再度回落,表明近期的通胀反弹仍是暂时性的,而非去通胀进程出现反转。

一、10月CPI数据

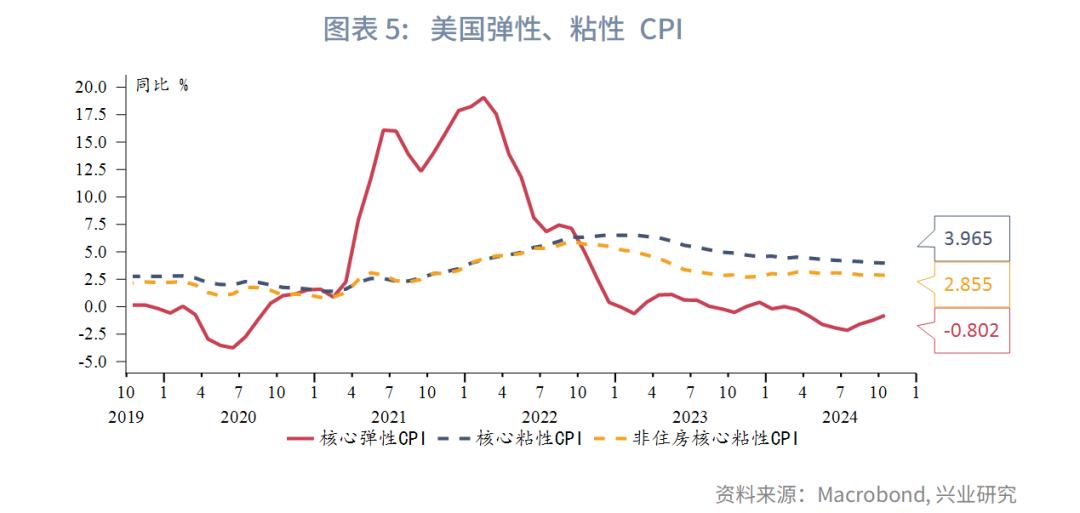

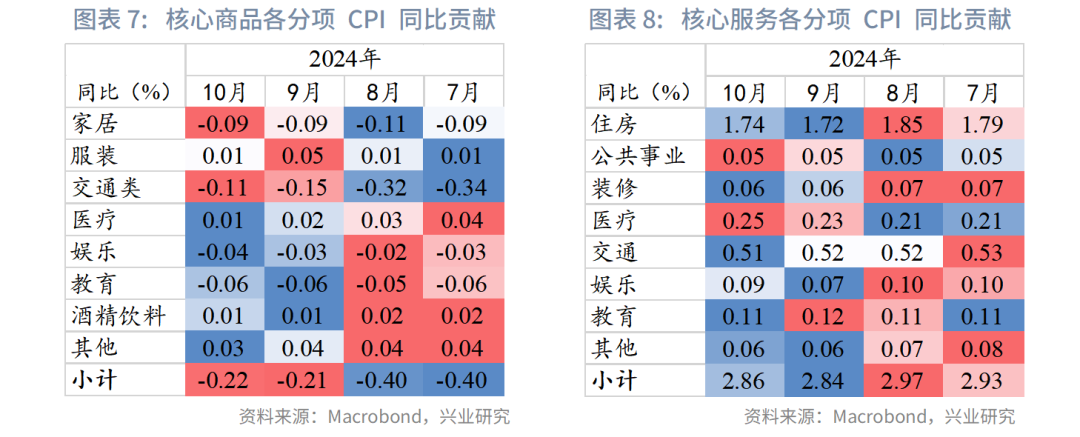

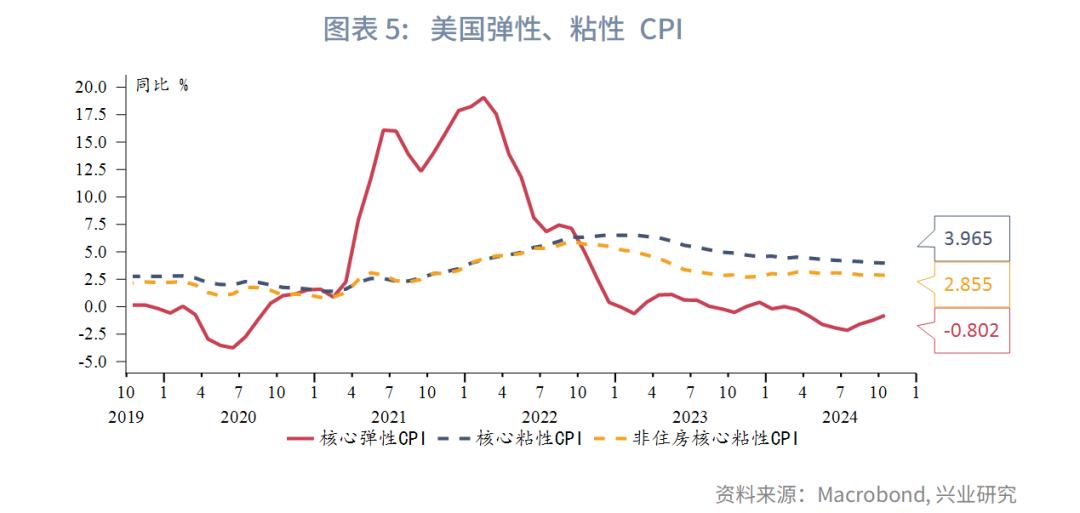

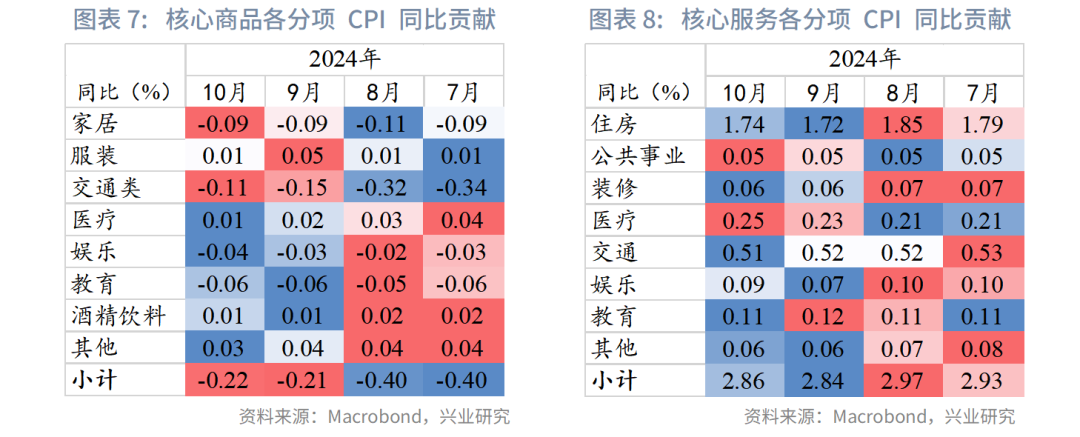

美国10月CPI同比2.6%,持平预期,高于前值2.4%;核心CPI同比3.3%,持平预期和前值。从弹性、粘性CPI看,核心弹性CPI通缩收窄,核心粘性CPI同比基本走平。能源价格通缩同比收窄是CPI反弹的主要原因,其他分项变化不大。CPI分项中同比加速的分项占比较9月略有增加,接近50%。不过异常高增速(超过2标准差)分项的占比回落至0。数据公布后,市场对12月降息的押注增加至80%以上,2025年降息预期变化不大,依然预期降息50bp。

早前公布的9月PCE同比降至2.1%,核心PCE同比降至2.65%,耐用品通缩缩窄,非耐用品通缩扩大,服务同比增速放缓。

二、后市展望

未来两个月若CPI和核心CPI环比增速继续保持0.2%或0.3%的增速,则年末CPI同比会进一步回升至2.8%左右。不过这与特朗普当选并无关系,从10月数据公布后的市场反应看,市场也并未对CPI反弹有过多反应。当前原油价格对于地缘政治冲突的反应钝化,暂不存在大幅上涨的驱动。在此前提下,从我们的预测模型看,12月CPI反弹高点或在2.7%~2.9%,2025年1月将重新小幅回落。当前对美联储而言,预料内的CPI反弹应不会阻碍12月降息,但考虑到新一届政府的诸多政策存在很大不确定性,且美国有望在2025年进入第三个库存周期,因而明年降息步伐很可能有所放缓,特别是在下半年。

★