今日实时汇率

1 美元(USD)=

7.2736 人民币(CNY)

反向汇率:1 CNY = 0.1375 USD

更新时间:2025-04-02 08:02:32

(来源:明怡宏观随笔)

主要观点

1、 通胀季节性良性回升,不影响12月25bp降息。受原油价格影响,年内通胀压力不大。

2、 若再通涨风险下降,本轮降息或可至4%附近。

3、 美国十年期国债利率维持上限4.6~4.85%,模型不支持突破5%,期限利差倒挂有望完全修复。

4、 维持美股中性略偏积极,即长线仓位不变,大选后短线仓位可以尝试。

正文

事件:

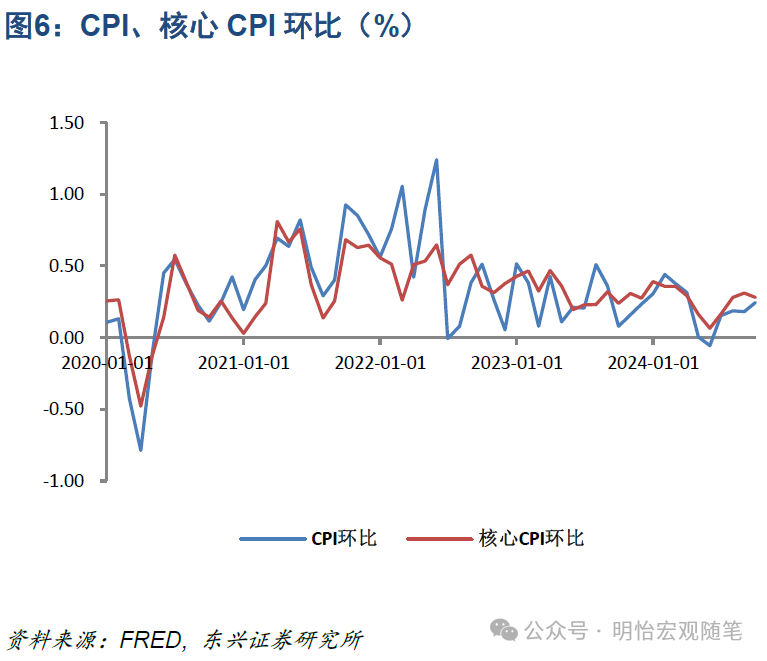

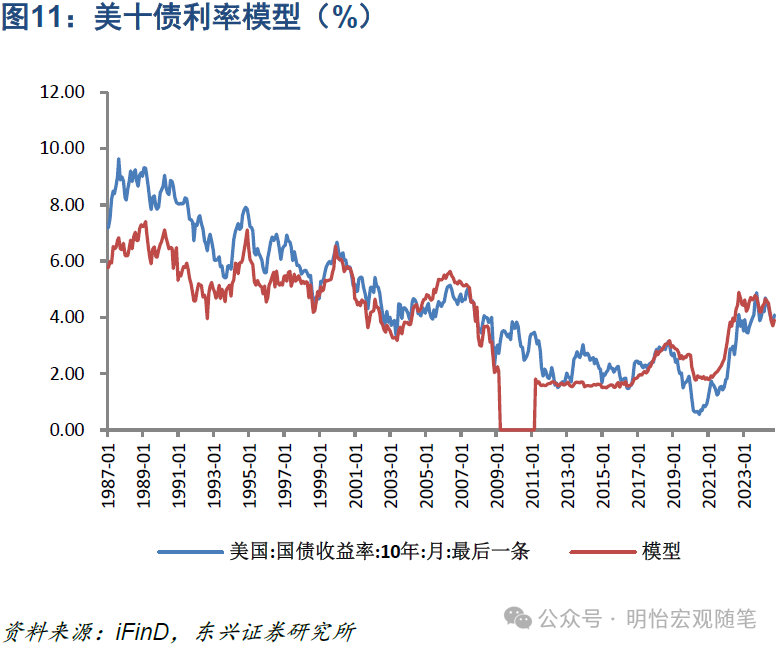

美国10月CPI环比0.2%,预期0.2%,前值0.2%;同比2.6%,预期2.6%,前值2.4%。

核心CPI环比0.3%,预期0.3%,前值0.3%;同比3.3%,预期3.3%,前值3.3%。

点评:

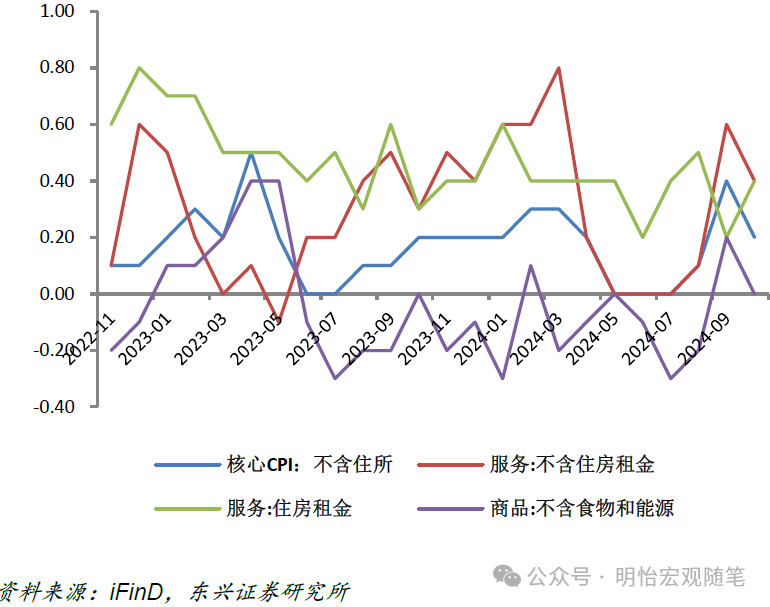

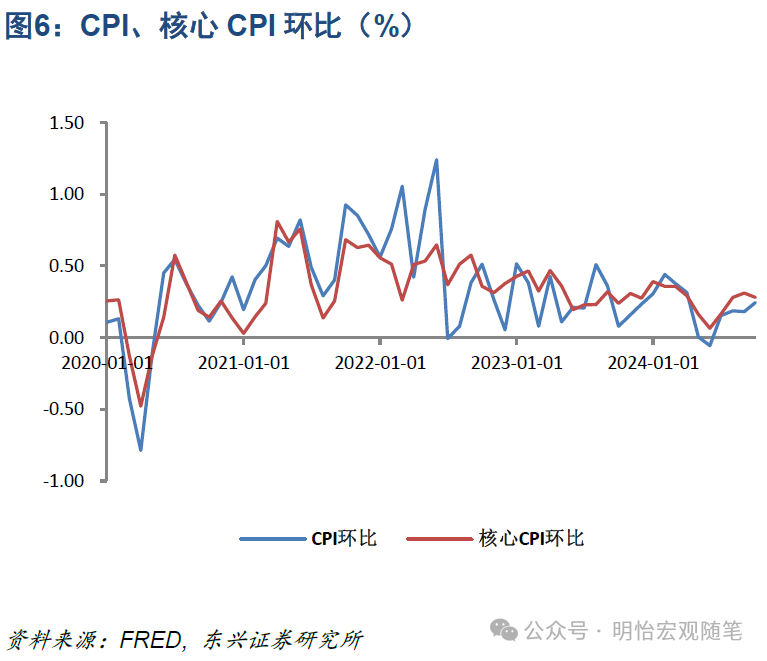

通胀环比略有回升(0.24%,前值0.18%),核心通胀略有下行(0.28%,前值0.31%)。电价环比(1.2%)上行,基本抵消了汽油价格(-0.9%)的下降,使得能源环比持平。食品价格平稳。10月价格环比增加的有,住宅(0.4%)、二手车(2.7%)、机票(3.2%)、医疗(0.3%)、娱乐(0.4%)和教育(0.2%)。下降的有服饰(-1.5%)、通讯(-0.6%)、家装等。核心商品价格环比再次回到0轴附近。

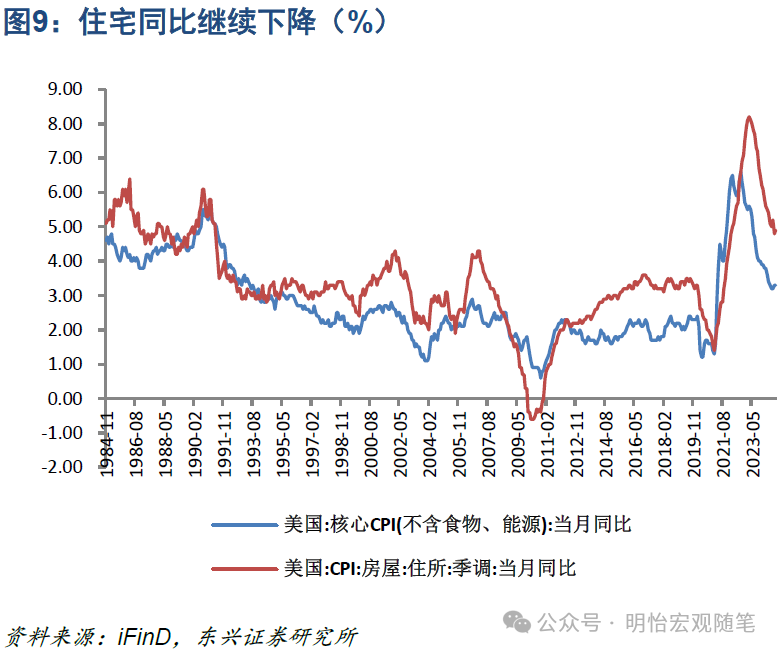

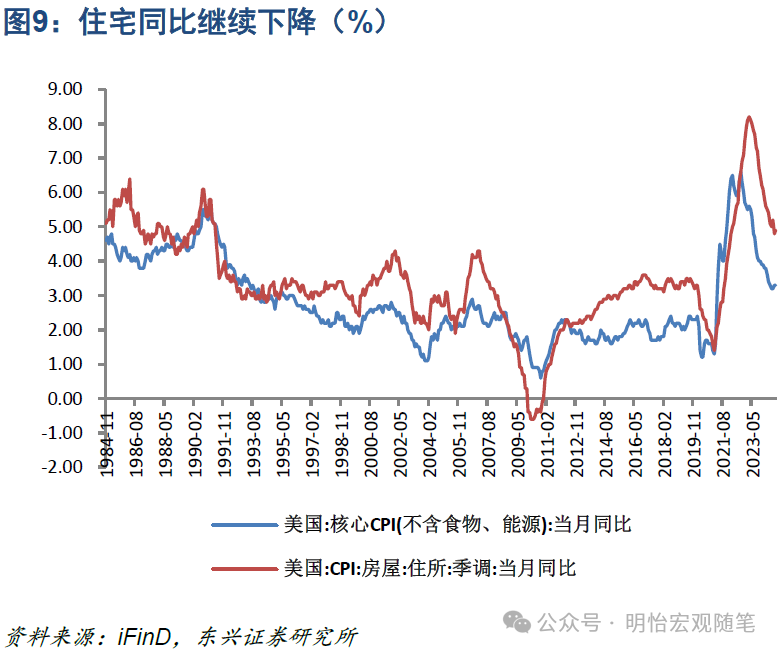

住宅价格趋势略有松动,但过去十二个月没有明显改善。10月,住宅贡献了超过一半的通胀,其环比在今年6月以来略有松动,但回看过去十二个月的环比表现,基本没有明显改善,仍在0.4%这一平台上下波动,显示住宅市场仍处于紧平衡状态。

季节性通胀回升较为良性。受大选及圣诞节影响,原油价格在年内剩余时间大概率保持低位,年内通胀整体水位平稳,即通胀整体趋势不会对年内降息节奏产生负面影响。在前两次通胀点评中我们提到,(核心)通胀环比回升反而表明经济状态尚可。5~7月核心通胀环比回落有一定季节性因素,一般8月以后通胀均会有所回升,是经济健康的一种表现。美国GDP和通胀的季节性波动特征也是年初我们认为降息的最佳时间窗口在3季度而不是4季度的主要原因。

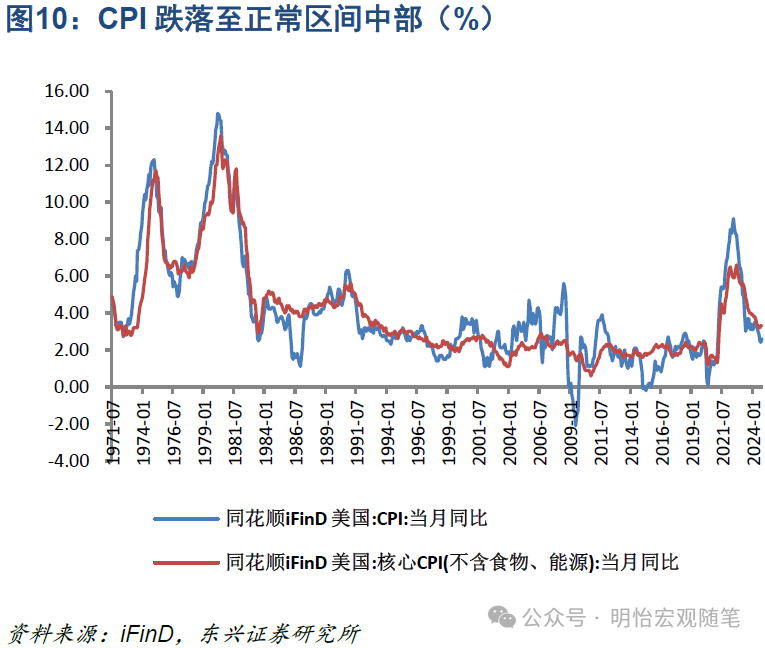

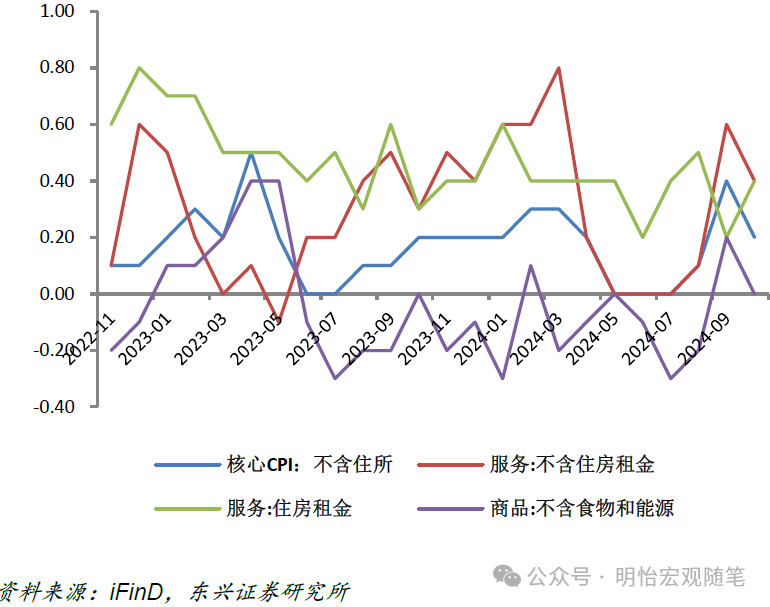

年内降息节奏不会被打乱,之前市场过于乐观。本轮美联储降息的诉求是在经济不出现衰退的前提下,政策利率能够匹配回落的通胀水平,即从限制性区域回落至略微限制~中性利率的区间。10月CPI同比2.6%,已有17个月落入3~3.8%这一历史正常区间的高位部分及以下,满足通胀高位回落的稳定性要求,年内降息节奏不会被打乱。目前,一年期国债利率与FFR利差较上月收窄至-20bp,市场之前过于乐观。

若通胀稳定在3%附近,则政策利率降息或可最终到达4%附近,但降息速度不能过快。我们在2020年5月就提出,随着地产周期复苏,中性利率可能有所抬升,经济的易通缩体质改变,政策利率可能离中性利率并不太远。目前货币政策仍处于限制性区域。由于美国是消费主导的经济体,三四季度为传统消费旺季,若一二季度不出现衰退,则大概率三四季度经济表现良好。地产恢复利率弹性,基建法案刺激建筑业处于历史高位区间,总需求较为稳固。目前原油价格稳定下行,中期内通胀不会有实质性压力。只要降息不过快、财政不再宽松,通胀总体压力不大。另一方面,再通涨风险仍存。在高基数效应下,住宅同比仍有4.9%,仍高于90年代以来的区间上限。若降息过快,住宅市场价格很有可能继续反弹。

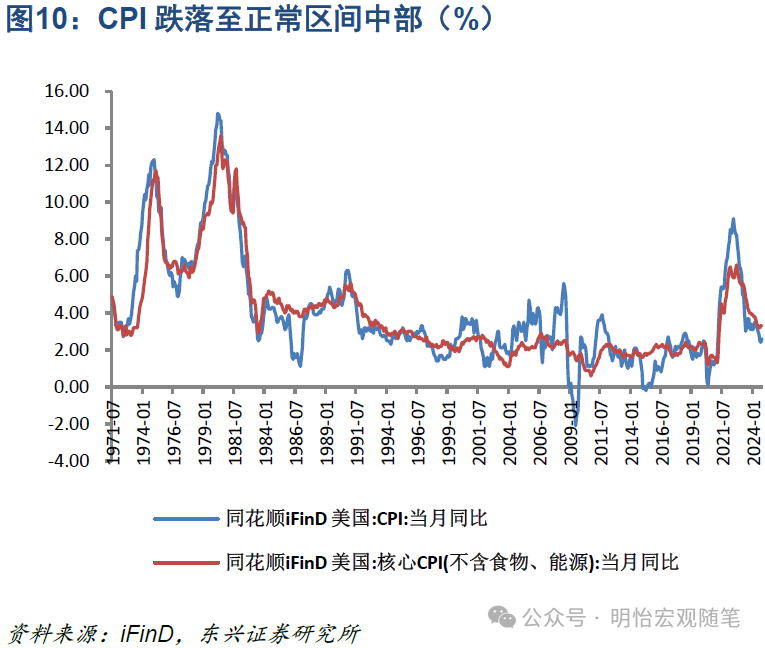

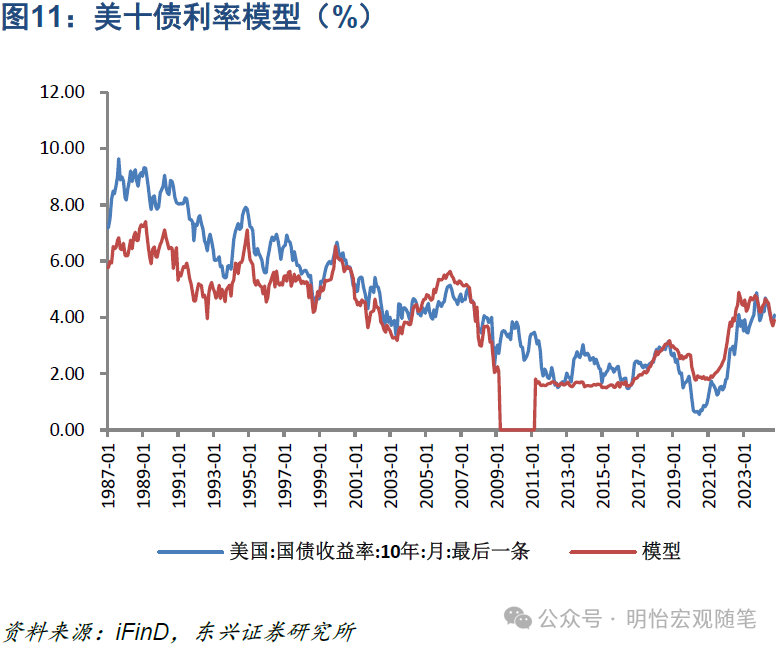

美国十年期国债利率下限维持3.45~3.70%,上限维持4.6~4.85%。根据模型,当前美十债利率水平属于合意区间,我们的模型并不支持美十债再次突破5%。极端情况下,若美十债接近5%,则美股可能再次迎来震荡。此外,参照1970年代的利率期限特征,在通胀趋势性回落后,高通胀背景下的利率期限结构倒挂将得到修复。叠加衰退风险下降,美国国债利率期限结构有望完全修复。

股市方面,随着大选落地,不确定性下降。市场流动性正常,我们对美股的态度维持中性略偏积极,即长线仓位不变,大选后短线仓位可以尝试。

文章来源

报告摘自:2024年11月14日已经发布的《东兴宏观:核心通胀粘性仍在,但无碍年内降息节奏——美国10月CPI数据点评》研究报告

康明怡 东兴宏观分析师

SAC执业证书编号:S1480519090001

邮箱:kangmy@dxzq.net.cn

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告的观点、逻辑和论据均为分析师本人研究成果,引用的相关信息和文字均已注明出处。本报告依据公开的信息来源,力求清晰、准确地反映分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

免责声明

本公众号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接受订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众号内容的行为而将订阅人视为本公司客户。因本资料暂时无法设置访问限制,若您并非东兴证券客户中的专业投资者,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。我们对由此给您造成的不便表示诚挚歉意,非常感谢您的理解与配合!

本订阅号不是东兴证券研究报告发布平台,本订阅号所载研究报告均来自于东兴证券研究所已正式发布的研究报告。为避免订阅者因缺乏对完整报告的了解而对其中关键假设、评级和目标价产生误解,提请订阅者查看本公司已发布的完整报告,仔细阅读其所附各项声明、信息披露、风险提示和行业评级。

本账号内容并非投资决策服务,在任何情况下都不构成对接收本账号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本账号内容做出的任何决策以及所引致的任何损失与本公司或相关作者无关。

订阅人对本订阅号发布的所有内容(包括文字、影像等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、节选和修改。

风险提示

本账号旨在沟通研究信息,不是我司研究报告的发布平台,任何完整的研究观点应以我司正式发布的报告为准。本账号所载的信息、观点等内容仅供投资者决策参考,市场有风险,投资者在决定投资前,务必要审慎。投资者应自主作出投资决策,自行承担投资风险。