今日实时汇率

1 美元(USD)=

7.2883 人民币(CNY)

反向汇率:1 CNY = 0.1372 USD

更新时间:2025-04-04 08:02:32

10月末,个股和公募基金的三季报基本已经披露完毕了。可能会有很多小伙伴比较好奇,经过9月末风云变幻的市场行情,那些资金体量较大的机构投资者有哪些持股变化、风格调整呢?

今天我们就来盘点一下,一起看看这些大型机构的持股动向和市场趋势,也许可以作为咱们未来投资的一个参考方向。

不过,这里我们需要先确定一下主要的研究对象和统计范围。

从研究对象来看,大致可以将机构投资者分为公募基金、保险公司、社保基金、养老保险、国家队、外资等(具体分类逻辑见文末附录),一般不同的机构会有不同的投资需求,最终呈现为不同的资产和策略偏好。

从统计范围来看,如果按传统的一级行业划分,未免让结论显得有些过于细碎(毕竟还是有20多个行业),因此我们可以考虑再简单一些,直接根据中信一级行业的行业属性和逻辑,只分为周期公用、医药、科技、制造、消费、金融地产这6个具有代表性的大板块来分析。

Part1:

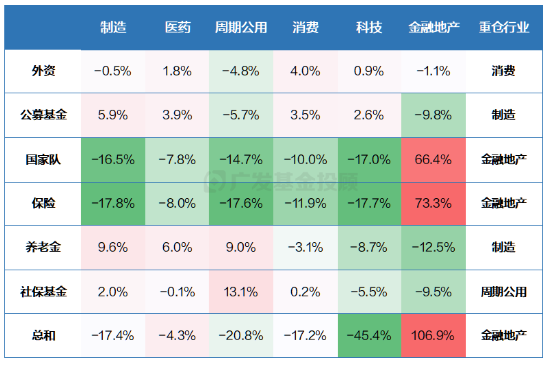

Q:从各机构的静态持仓看,三季度末截面持仓显示出怎样的偏好?

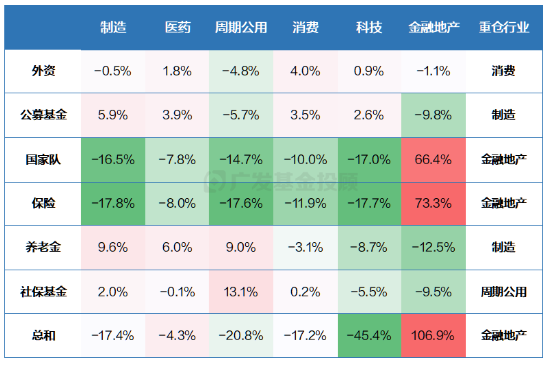

A:外资倾向消费,公募倾向制造,国家队和保险显著偏好金融地产,养老金和社保偏好周期公用

对于我们普通投资者来说,直接看机构们的持仓绝对数值是参考意义不大的,重要的是权重。

例如,各个机构在具体板块上的配置权重,相对于万得全A指数的权重,有哪些超配和低配,按照这个思路,我们可以得到以下结论:

- 外资偏爱消费板块:外资三季报中仍然维持着对“茅”类股票的偏好。对于贵州茅台来说,当前陆股通的持有排名为第二,仅次于茅台集团的自持。

- 公募基金更偏好制造板块:高新制造一直是政策关注的重点,且成长属性强、板块弹性大,这也很符合主动权益基金以资产增值盈利为目标的投资策略。

- 国家队和保险公司对金融地产的持仓占比非常之高(超配比例都达到60%以上):

这两类机构都持有了较多金融权重高的指数ETF,特别是国家队今年以来增持了很多的沪深300ETF,而沪深300以及其他的大市值指数的重仓行业又是以金融为主,所以穿透下来,国家队和保险公司持有的金融地产含量就非常高了。

这两类机构主要以资产的保值为主要投资目标,因此他们对投资的稳健性有着非常高的要求,而周期公用板块整体是偏红利、防守属性的,在震荡行情中较为抗跌,并且在今年9月前有着相对亮眼的表现,受到了养老金和社保基金这类超稳健投资者的喜爱。此外,养老金对于制造业也有较高超配。

各机构相对万得全A指数权重的板块超低配情况

数据来源:Wind、广发基金;数据截至2024年9月30日;备注:相对于万得全A指数

数据来源:Wind、广发基金;数据截至2024年9月30日;备注:相对于万得全A指数

Part2:

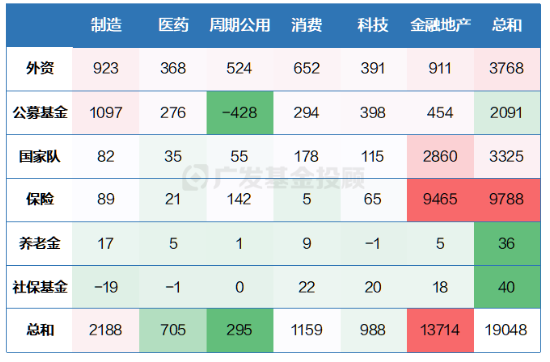

Q:从各机构的动态持仓看,与二季度末相比,三季度末的持仓有什么变化?

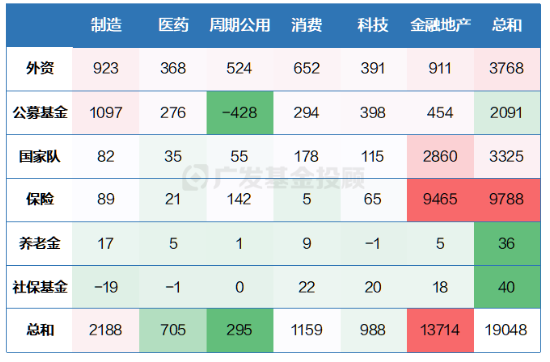

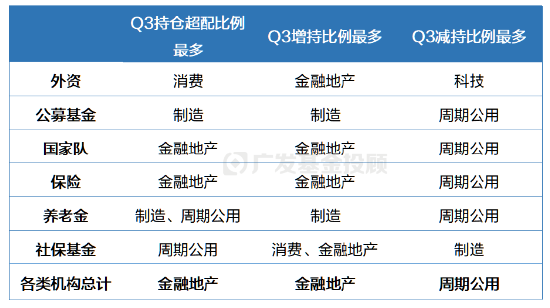

A:外资、国家队和保险公司偏好金融地产,公募基金、养老金在制造板块增持较多

三季度的市场发生了比较多的变化。在9月末前,市场以震荡下行为主,但在9月末的金融会议后市场的风险偏好快速转向,市场情绪大幅回暖。那这些变化是否会影响各类机构的持仓呢?

首先,从资金的流入额来看,新增资金最多和最少的板块分别是金融地产和周期公用。

各机构绝对金额持仓情况

数据来源:Wind、广发基金;数据截至2024年9月30日;单位:亿元

数据来源:Wind、广发基金;数据截至2024年9月30日;单位:亿元

- 新增资金最多的板块是金融地产,可以看到主要是国家队和保险公司在增持大盘股指ETF;其次是制造板块,主要是外资和主动权益基金在加仓。

- 新增资金最少的板块是周期公用,尤其是主动权益基金在做大减仓,这可能是由于9月末的反弹行情使基金经理“扫货”科技、制造、成长板块基金,舍弃了偏防守的周期公用板块。

- 从主体上来看,保险公司成为本季度增持主力,增持规模显著大于其他几类机构。因此,往后看,资金体量大、有互换便利等新货币工具、负债端流入额大的保险机构,有望成为非常重要的中长期入市增量资金。

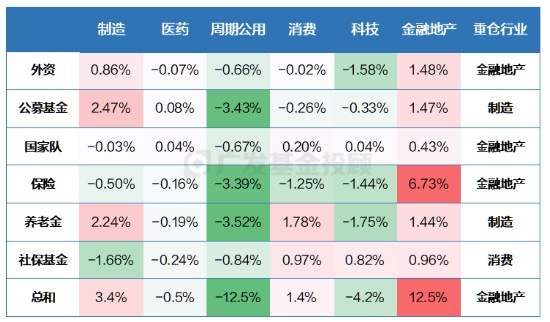

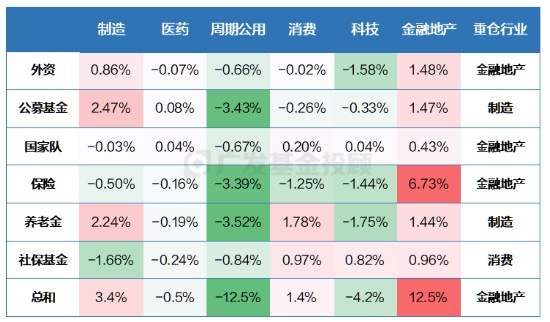

除了持仓的金额变化以外,我们再来看看各机构相对于万得全A板块权重的超低配变化。

各机构相对万得全A指数权重板块超低配情况

数据来源:Wind、广发基金;数据截至2024年9月30日

数据来源:Wind、广发基金;数据截至2024年9月30日

- 从增持来看,外资、国家队和保险公司持仓权重增加最大的是金融地产,尤其是保险公司增加了超6%的金融地产;而公募基金和养老金在制造板块增持较多。

- 从减持来看,周期公用基本上是所有机构减持较多的板块,或主要因为市场风险偏好修复后风格从防守切换到进攻策略,此外,也有一部分原因可能是该板块估值较高,部分机构进行止盈操作。

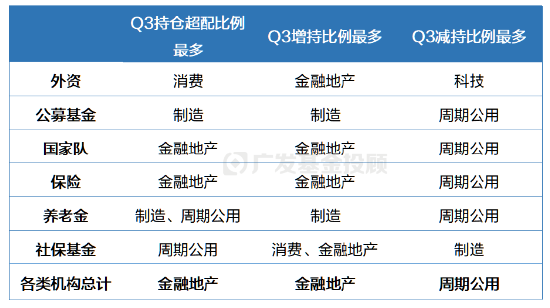

以上所有的分析,我们总结成了一张表格,欢迎大家保存、收藏:

Part3:

我们能“抄作业”吗?

不同机构的资金有不同的投资目的和偏好,最终形成特定的投资策略,因此以上的结论可能只能作为一个参考,不过大家可以根据自己的风险偏好和投资目标,选择类似的机构投资者的操作来学习,也不失为一个思路。

另外要提醒,这些数据都是基于三季度的报告观察的(截至9月30日),所以时效性没有那么高,毕竟9月底的市场情况和现在又不太一样了,而这些机构的持仓情况也可能已经有些变化。

除了看机构投资者的“作业”外,大家还可以关注我们基金投顾组合的“作业”,由专业投顾团队为你精心挑选优质基金进行投资,持续追踪市场轮动变化,努力寻找投资机会,争取让大家拥有更轻松的投资体验。

回看三季度,你买了哪些板块?有与你的投资风格类似的机构吗?欢迎在评论区告诉我们你的观点~

(文章来源:广发基金投顾)

-------------------------------

附录:机构分类标准

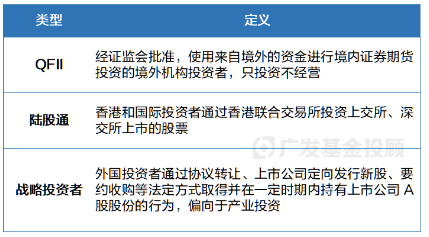

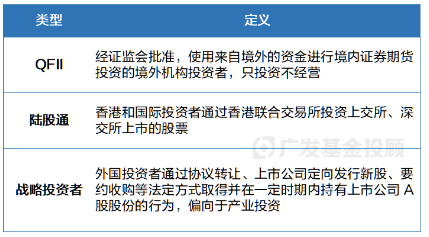

- 外资

外资投资A股主要有三种模式:QFII、陆股通和战略投资。

- 公募基金

公募基金中有许多细分类别,本次讨论我们只关注了主动权益基金,具体定义为近四期股票仓位最低值大于60%的基金。另外,由于基金三季报只披露前十大重仓股,所以本文只对基金重仓持股进行了统计。

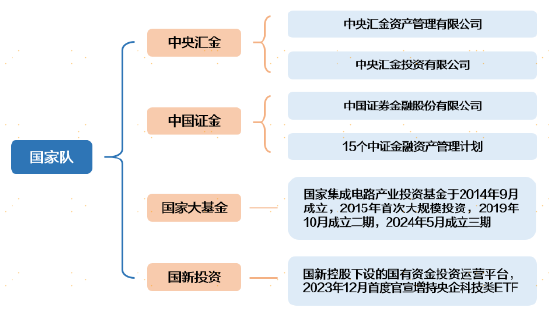

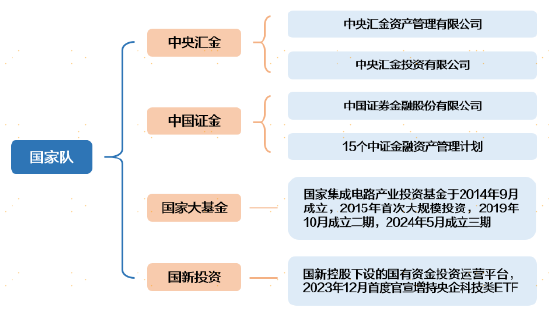

- “国家队”

我们常说的“国家队”资金,主要是指国家用来引导资本市场的工具,主要通过逆向投资和分批买入的方式稳定市场投资者情绪。

一般来说,“国家队”主要由下图中这几家公司组成,包括证金、汇金、国新等,以及今年5月刚成立第三期的国家大基金。

- 保险公司

保险公司有三类投资方式:直接投资于证券市场、以投资类保险产品形式投资、委托证券或基金公司进行资产管理。在本文计算中,我们统计了这三类投资方式。

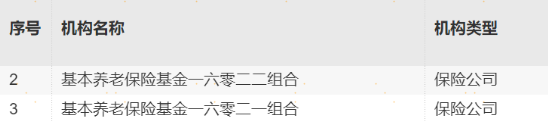

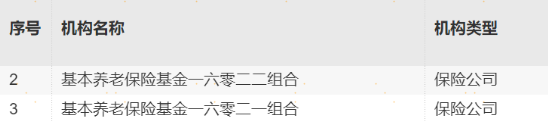

- 基本养老保险基金

我们将名称是“基本养老保险基金+数字+组合”,定义为基本养老保险基金,如下图所示。

资料来源:截取自Wind某股票机构投资者明细数据页面

资料来源:截取自Wind某股票机构投资者明细数据页面

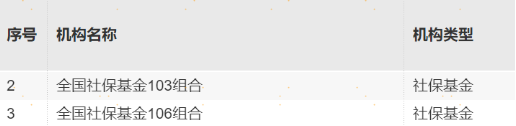

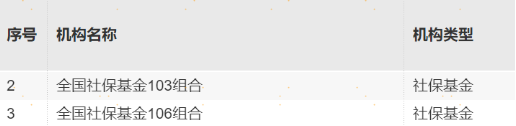

- 社保基金

我们将名称是“全国社保基金+数字+组合”,定义为社保基金,如下图所示。

资料来源:截取自Wind某股票机构投资者明细数据页面

资料来源:截取自Wind某股票机构投资者明细数据页面

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

数据来源:Wind、广发基金;数据截至2024年9月30日;备注:相对于万得全A指数

数据来源:Wind、广发基金;数据截至2024年9月30日;备注:相对于万得全A指数

数据来源:Wind、广发基金;数据截至2024年9月30日;单位:亿元

数据来源:Wind、广发基金;数据截至2024年9月30日;单位:亿元

数据来源:Wind、广发基金;数据截至2024年9月30日

数据来源:Wind、广发基金;数据截至2024年9月30日

资料来源:截取自Wind某股票机构投资者明细数据页面

资料来源:截取自Wind某股票机构投资者明细数据页面

资料来源:截取自Wind某股票机构投资者明细数据页面

资料来源:截取自Wind某股票机构投资者明细数据页面