今日实时汇率

1 美元(USD)=

7.2962 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD

更新时间:2025-04-03 08:02:31

文/沧海一土狗

ps:2600字

引子

今年是股票市场的被动化元年,目前,被动指数基金的规模已经达到了3.24万亿,已经超过了各类主动权益基金的规模。

从具体品种来看,两大主流宽基ETF(ps:沪深300ETF和A500ETF)也保持了极快的增长速度。

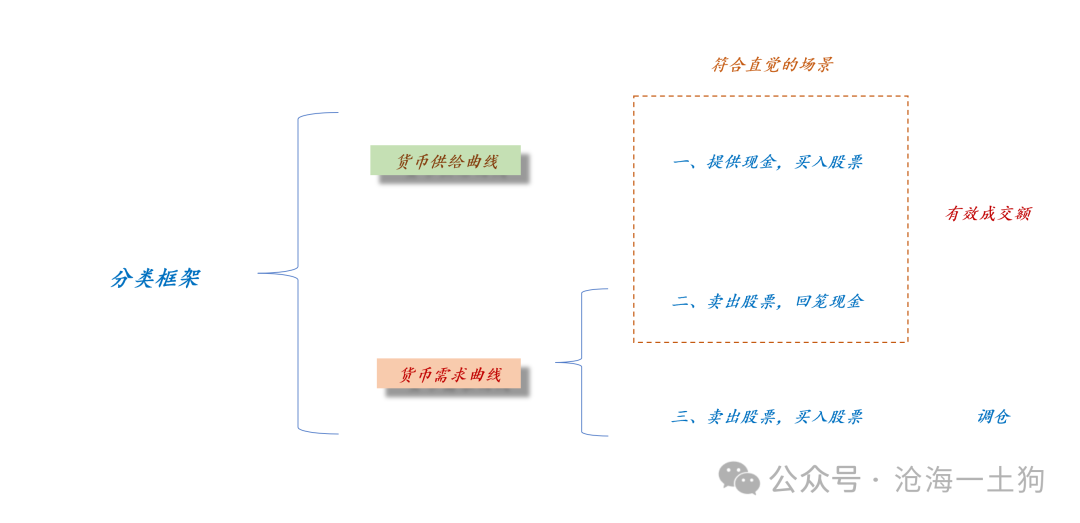

如上图所示,我们可以通过两大主流宽基ETF来构造一个衡量股票市场被动化程度的指标:

先加总前四大300ETF的市值,以及上市流通A500ETF的市值,其规模已经来到了1.07万亿,再除以沪深300指数的自由流通市值,目前,该比率已经提升到了5.97%,然而,这个数值在年初仅为1.64%。

政府方面的资金在这个过程中花了大力气,因此,股票市场被动化的速度十分迅速。

那么,政府为什么花如此大的力气推动股票市场被动化??这有什么意义呢??保护普通投资者。

这篇文章我们将解释其背后的机制。

股市如何收割普通投资

为了搞清楚股票市场被动化如何保护普通投资者,我们就得搞清楚“裸奔”的市场如何收割普通投资者。

人性有两大弱点,一、对概率的错误理解机制,大幅放大近期发生事情在未来发生的概率,今天上涨,预期明天还上涨,今天下跌,预期明天还下跌;二、对赔率更加偏好,我们明知道彩票是对己方不利的游戏,但是,还是想花2块钱搏一把500万。

动物精神是对人类非理性行动动机的概括。

在股票市场中,各路资本发展出形形色色的套路来利用人性弱点收割普通投资者,但万变不离其宗,最核心的措施就是放大市场的波动率,利用一轮又一轮的巨大波动完成收割。

过去监管保护普通投资者的方式更加偏【普通投资者对立面】那一段,相应手段则是各种限制措施,有些时候管得紧一些,系统波动率下降;有些时候管得宽松一些,系统波动率上升。

因此,市场价格的波动主要是受监管因子的驱动,但是,这套方法并不彻底,并且容易受到投资者的诟病——有形之手操作得太过频繁。

于是,监管就转到了釜底抽薪的办法,用宽基ETF把众多散户组织起来,对抗其对立面。

宽基ETF如何压制系统波动率

美股的特点是:长牛、慢牛和低波,其最核心的特质就在于低波,只有低波才会有源源不断的投资者把储蓄资金放到美国股市。

那么,美股是如何做到低波的??极深的被动化程度。

于是,问题来了,宽基ETF又是如何压制股市的波动率的呢??依靠其独特的申购赎回机制。

如上图所示,套利资金会针对基金的二级价格和一揽子股票的净值的价差作出反馈。

当市场出现溢价时,套利资金会在股票二级市场购买一揽子股票,然后,跟基金公司申购新的基金份额,再在基金的二级市场卖掉相应的份额,套取溢价。

相反,当市场出现折价时,套利资金会在基金的二级市场购买存量的基金份额,然后,跟基金公司赎回一揽子股票,再在股票的二级市场卖掉一揽子股票,套取折价。

那么,为什么这套机制会压制股票市场的波动率呢??通过套利资金对市场价格脉冲的快速响应。

当有投资者企图通过脉冲向上影响股价时,宽基ETF会形成折价,于是,套利资金会及时卖出股票,释放买盘。反之,当有投资者企图通过脉冲向下影响股价时,宽基ETF会形成溢价,于是套利资金会买入股票,消化卖盘。

如上图所示,无论冲量资金的力量是向上还是向下,套利资金均会构成反作用力,并且冲量越大反作用力越大,类似于现实中的非牛顿流体,并且,股票市场被动化的程度越大,套利资金所形成的反作用力就越大,对市场波动率的压制就越大。

因此,宽基ETF是动量资金的天敌,被动化程度越深,动量资金越难收割散户。

压制系统波动率的进阶手法

目前,a股的被动化程度依然不够高,所以,套利资金所产生的反作用力依旧不够大,需要主力资金采取一些临时手段来压制系统波动率。

事实上,可以采取的方法很多,包括但不限于:

1、开IF空单,买入300ETF;

2、卖出300ETF,再买入等量的A500ETF;

3、卖出一揽子大市值股票,再买入等量的300ETF;

4、买入300ETF看涨期权,卖出300ETF现货;

这类操作均会形成【一卖一买】的对冲力量或者【卖略大于买】的对冲力量,最终的结果就等价于我们经常讲的【高抛低吸】,这会显著地压制沪深300指数的隐含波动率。

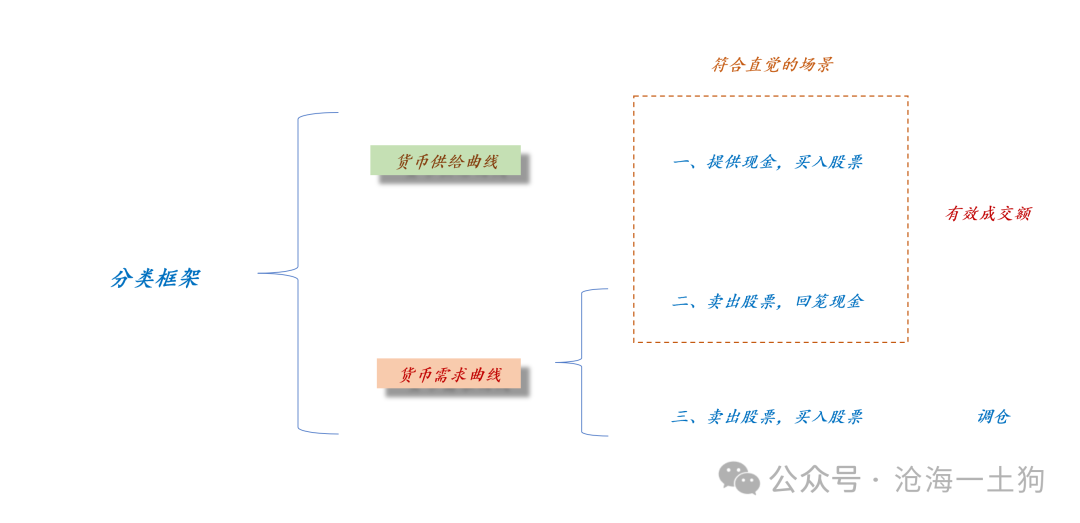

那么,为什么【一卖一买】这种操作能起到压制隐含波动率的效果呢??事实上,我们在场内资金的供需曲线中,讨论过背后的原理。

【调仓】这种操作,也会产生货币需求,只不过货币需求量比较小。

在这个供需模型里,【纯买入】的场景,类似于高速公路的宽度;【纯卖出】的场景类似于汽车的量;【调仓】的场景类似于摩托车的量。虽然摩托车对【公路资源】的占用较小,但是,摩托车太多也会制造拥堵。

近期,我们的确观察到了【调仓迹象】:

大量的300ETF被置换成了A500ETF,这个调仓过程会严重地拉低系统的波动率。

对于这一段分析,有这样一段比喻可以引导直觉,发射火箭需要克服空气的摩擦力,空气密度越大,摩擦力越大,发射火箭越困难。最极端的情况是固体场景,火箭直接被“盖帽”了。

在资本市场也会出现类似的场景,主力资金的【一卖一买】操作越密集,所构成的“波动率抑制场”越强大,潜在的摩擦越大。游资又不是傻子,当他们一头撞入了“高密度空气区”,他们会清晰地感受到这一点,会选择逃离。

结束语

最后,我们回到现实观察一下股票市场被动化所带来的变化。

首先,系统的隐含波动率显著地降低了,沪深300指数所对应的iv值持续回落。

背后有两股力量,一、被动化程度提高所带来的降波效果;二、300ETF调仓成A500ETF所带来的降波效果。

降波的环境对普通投资者有利,但对交易资金不利。这是因为,普通投资者只能通过慢牛获利,交易资金要通过快牛收割普通投资者。

因此,我们观察到一个现象,小市值板块在十月下旬继续向上,但是,沪深300指数几乎是横盘震荡。

这种差异反馈了系统生态的变化,小票这边依旧在重复着旧的故事,继续玩动量交易;蓝筹这边已经在逐步转型了,想玩动量交易的都跑到对面去了,留下的大都是长期资金和耐心资本。

这种分道扬镳的走势在成交量方面也有所展现,沪深300指数的两市成交额占比一降再降,一度回落到19.6%。

最后,还是想强调一点:这个世界很公平,普通投资者不能期待一面挣快钱一面避免被别人收割。事实上,普通投资者能挣钱的路只有一条,股票市场被动化程度加深所带来的内源性低波环境,就是我们通常所说的慢牛。

深刻的市场变革最后都要落脚到制度变革和生态变革。

ps:数据来自wind,图片来自网络

(转自:沧海一土狗)