今日实时汇率

1 美元(USD)=

7.2962 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2025-04-03 08:02:31

香港金融市场

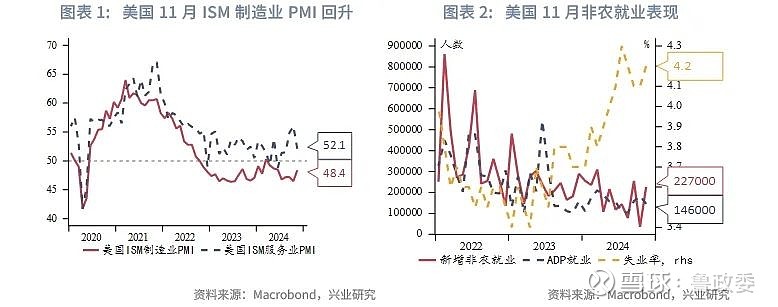

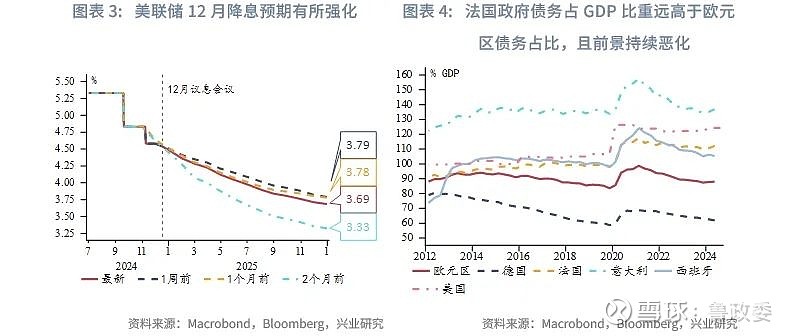

宏观形势:在经历了近期的罢工和飓风之后,美国11月非农就业人数如期反弹,但失业率超预期上升,就业参与率下滑。虽然鲍威尔周三表示未来美联储更加谨慎,但就业市场的持续降温推动市场上调美联储12月降息预期。法国总理巴尼耶政府下台,导致市场对法国债务问题的担忧加剧。12月中国内地有望降准25-50个基点。韩国11月通胀数据低于预期,第三季度增长下滑,表明韩国国内需求疲弱,突发的政治不确定性更是雪上加霜,韩国央行大概率未来需持续降息。

金融市场:政治风波扰乱法国和韩国市场,法德十年国债利差升至历史新高,韩国政坛动荡导致韩元大幅波动,目前仍呈贬值趋势。货币市场方面,USDCNH掉期隐含利率下滑,或意味着人民币短期贬值预期减弱,离岸人民币融资成本趋稳。债券市场方面,本周美债收益率先上后下,中债收益率跌破2%,美中利差有所扩大,离岸与在岸人民币国债收益率走势有所背离。外汇市场方面,USDCNH在本周如期升至7.3。由于美元在12月有贬值倾向、出口商通常年末结汇,预计离岸人民币或在年末小幅升值,但需关注美国关税政策。权益市场方面,本周主动型外资基金流出港股幅度大幅下降,而被动型外资基金本周转为净流入,外资或在期待12月中央经济会议带来积极政策。

下周,需关注美国11月通胀数据,这是12月美联储会议前最后一个重要数据。欧洲通胀降温持续,预计欧央行将再次降息支持经济。中央经济工作会议或在12月召开,为明年经济工作定调。

一、宏观形势回顾

1.1 欧美市场

欧美:美国非农数据显示就业市场仍在降温。在经历了近期的罢工和飓风之后,美国11月非农就业人数反弹至22.7万,稍微高于预期的22万,但私人企业就业数据弱于预期,失业率升至4.2%,超出预期和前值的4.1%,就业参与率下滑。虽然鲍威尔周三表示未来美联储更加谨慎降息,但就业市场的持续降温推动市场对美联储12月降息预期的提升。本周公布的11月ISM采购经理人指数显示,由于企业担忧未来关税政策,服务业的增速有所放缓;制造业经营状况改善,但就业压力持续。其中制造业新订单指数从之前的47.1大幅提高至50.4,这也是自3月以来该制造业指标首次回归至扩张区间,推动整体制造业PMI超预期。制造业就业指数有所改善,但仍处于萎缩状态。法国总理巴尼耶政府下台,导致市场对法国债务问题的担忧加剧。周中,法国极右翼领导人勒庞表示,只要新总理准备以更缓慢速度缩小赤字,她愿意支持新的政府预算案,可能在几周内提交议会,但政治不确定性拖累企业信心。由于欧洲增长持续疲软、通胀降温趋势不变、叠加法国政治危机,市场预计欧洲央行下周将降息25个基点,这将是本年度内第四次降息。

1.2 中国及亚太市场

中国:11月中国制造业PMI显示需求改善。随着特朗普再次当选,对华关税政策呼之欲出,美国企业“抢出口”效应或将带动新出口需求。11月服务业PMI持平前月,但行业分化。居民消费相关行业需求在国庆后回落,但资本市场服务相关行业需求回升。展望12月,预计中国人民银行或将在12月降息25-50个基点,来对冲政府债发行的影响,并呵护明年1月假期流动性。中央经济工作会议预计将在12月召开,为来年政府经济政策定调,GDP目标可能仍在5%左右,但具体的经济社会发展目标包括赤字率将在两会公布。中国香港11月采购经理指数下滑1个百分点至51.2,反映营商环境在近年底时持续好转。但企业忧虑经济增长前景、美国关税政策及竞争加剧,营商信心降至13个月最低水平。

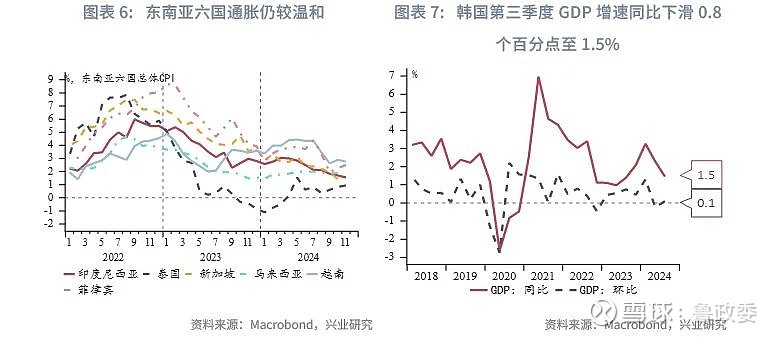

日韩:韩国政坛巨变将加大经济面临的下行压力。韩国总统尹锡悦在周二深夜宣布戒严,国会后投票否决这一决定,反对派启动对尹锡悦的弹劾,目前政治僵局持续。韩财政部长宣布政府会采取一切可行措施稳定金融和外汇市场。韩国通胀连续三个月低于韩央行2%的目标,11月整体通胀环比下滑0.3%,同比增速略有反弹至1.5%,但低于市场预期的1.7%。韩国第三季度GDP增速同比下滑0.8个百分点至1.5%。韩国11月通胀数据低于预期,第三季度增长下滑,表明韩国国内需求疲弱,而政治不确定性更是雪上加霜,韩国央行大概率需持续降息。

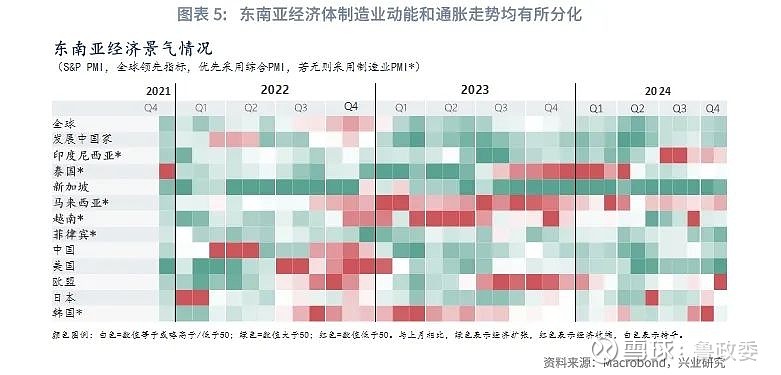

东南亚:东南亚经济体制造业动能和通胀走势均有所分化。11月,印度尼西亚和马来西亚制造业PMI处于枯荣线以下,而泰国、新加坡、越南和菲律宾PMI处于荣枯线以上。从环比走势来看,马来西亚、新加坡和越南PMI小幅走低。印度尼西亚、泰国和菲律宾有所上升,这三国的央行近期均下调官方利率。其中菲律宾央行下调幅度最大,而菲律宾PMI分项中新订单、采购、生产和就业均呈现积极因素,商业信心水平也升至22个月以来的最高点。结合东南亚六国来看,或受特朗普的关税政策影响,新订单需求和企业信心有所减弱。通胀方面,泰国、菲律宾总体通胀抬升。受食品价格影响,印尼和越南总体通胀下行。但四国核心通胀均有所抬升。

澳新:澳洲经济增长在高利率下持续放缓。澳洲第三季度增长同比增速放缓至 0.8%,这是自 1991 年以来(除新冠疫情以外)最低的增长速度。公共需求是增长的主要支撑。特别是公共投资环比增长 6.3%,这一转变是由国防投资大幅增长35%,以及国家和地方政府投资增长8.8%所推动的。但居民需求萎缩,特别是在人口大幅增长的背景下,在过去七个季度中,有六个季度的人均消费都出现了下降,自2022年第四季度以来已下降了2.9%。

二、金融市场动态

2.1 货币市场

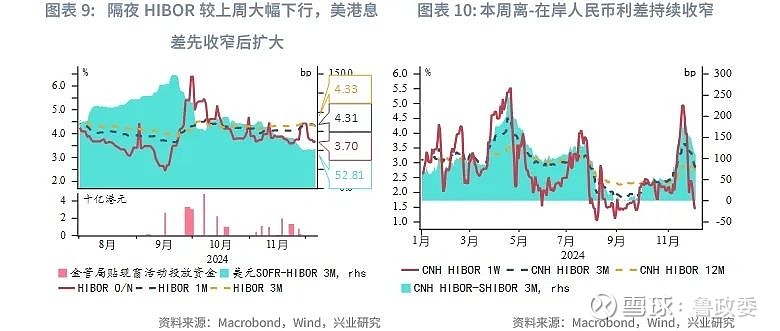

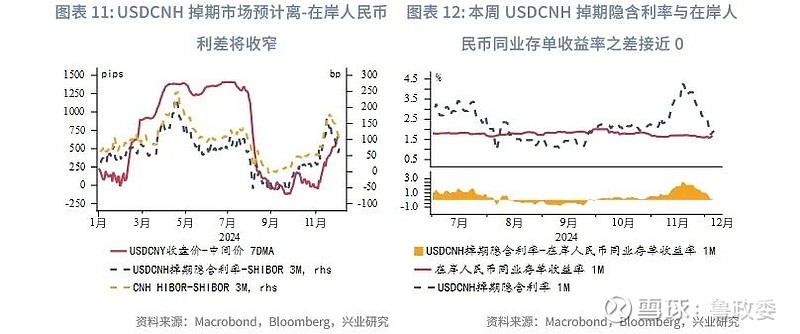

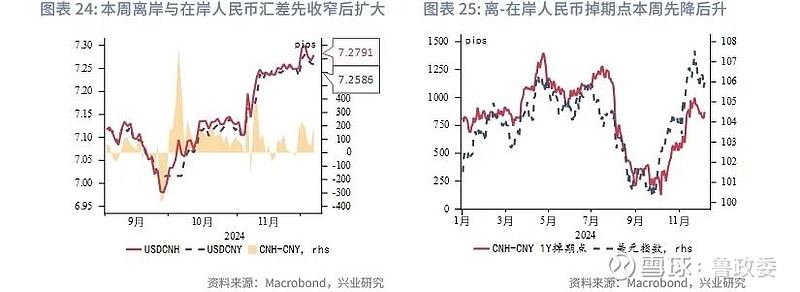

隔夜HIBOR较上周大幅下行,美港息差先收窄后扩大。本周离岸人民币流动性紧张持续缓解,离-在岸人民币利差持续收窄。本周USDCNH掉期隐含利率与在岸人民币同业存单收益率之差接近0,或意味着市场对人民币短期贬值预期减弱,离岸人民币融资成本下降。

2.2 债券市场

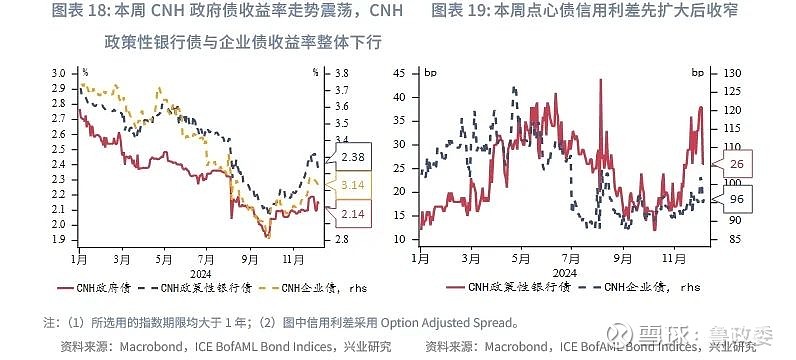

一级市场方面,周内共计定价13只中资美元债与20只点心债,多数属于金融业与工业,发行金额分别为16亿美元与107亿人民币。二级市场方面,本周美债收益率先上后下,中债收益率跌破2%,美中利差有所扩大。离岸国债与在岸国债收益率走势有所背离。中资美元债HY收益率有所上行、信用利差大幅扩张。法国总理下台导致法德十年国债利差周一升至88个基点的历史高位,随后法国极右翼领导人勒庞对新政府预算较为友好的表态让市场担忧情绪有所缓和,法德十年国债利差周五收盘时下滑至77个基点。

2.3 外汇市场

周四前美元走势震荡,而周五非农数据公布后美元指数出现V型反转,本周涨0.22%。本周澳元领跌,澳洲不及预期的GDP数据引发市场降息预期升温。韩元在韩国总统宣布戒严后暴跌,随后韩财政部和央行表态稳定金融市场,韩元有所反弹,但政治不确定性导致韩元在后半周持续相对美元贬值。菲律宾比索在亚太货币中本周表现最为优秀,其央行多次降息提振经济增长,通胀下行打开持续货币宽松的空间,经济增长前景改善较为明显。

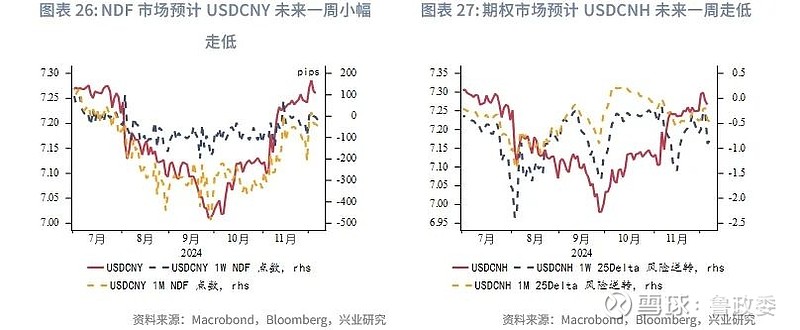

USDCNH在周二盘中如期[1]升至7.3。近10年美元指数在12月具有贬值倾向,而离岸人民币或受出口商年末结汇影响而在12月升值概率最大,综合两方面因素离岸人民币或在年末有小幅升值的可能,但需关注美国关税政策带来的风险。

2.4 权益市场

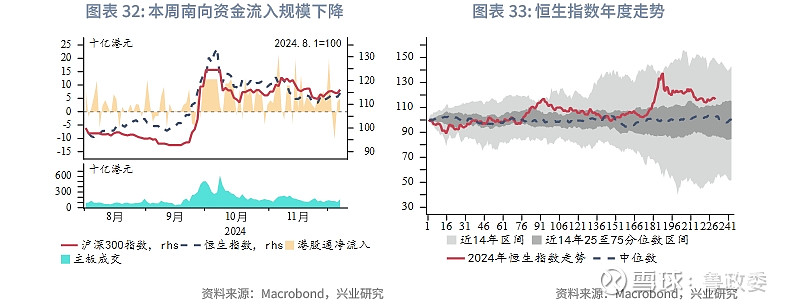

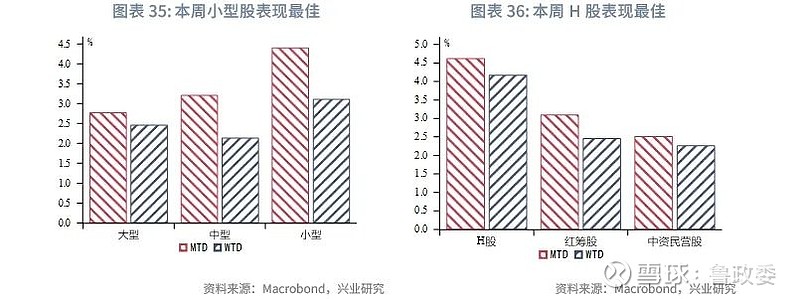

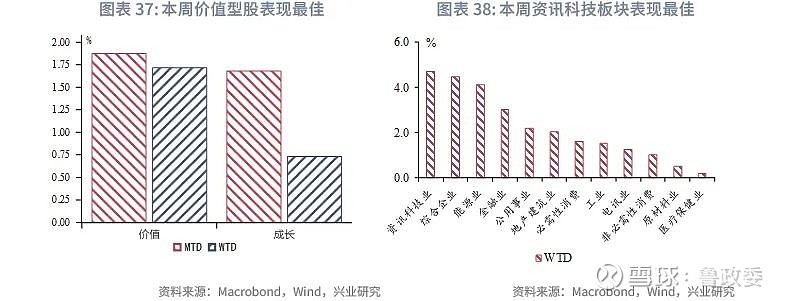

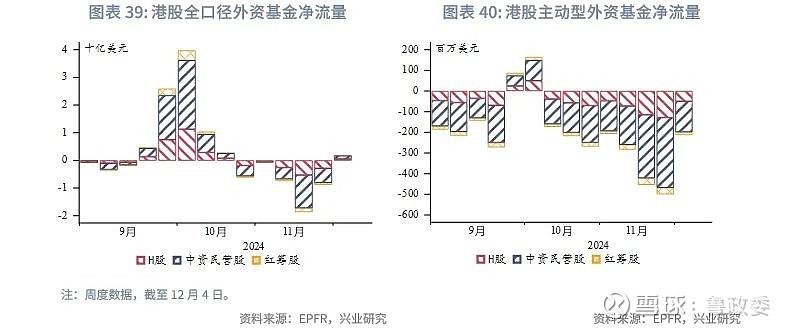

本周港股震荡上行,分类别看,小型股、H股[2]、价值型股表现最佳,分行业看,资讯科技板块表现最佳。根据EPFR口径,本周主动型外资基金流出港股幅度大幅下降,而被动型外资基金本周转为净流入,外资或在期待12月中央经济会议带来积极政策。南下资金流入规模下降。

若12月中央经济工作会议再次出台利好政策,我们建议抓住港股的交易型机会,同时需关注“跨年效应”。

注:

[1]参见《特朗普交易持续,中国内地经济出现积极迹象——香港金融市场周报(2024.11.11-11.15)》。

[2]本文中H股定义为在中国注册成立但在香港证券交易所交易并以港币交易的公司,红筹股定义为在中国境外注册成立、在香港证券交易所交易并由中国实体拥有的公司,中资民营股定义为源自中国大陆、在中国境外注册成立并在香港证券交易所交易的公司。

★

点击图片购买 “兴业研究系列丛书”

★