今日实时汇率

1 美元(USD)=

7.2962 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD

更新时间:2025-04-03 08:02:31

智通财经了解到,本周将迎来大量的经济动态,其中美联储将迎来的今年最后一次利率决议最为突出,市场普遍预计美联储将降息25个基点。此外,11月美国零售数据、美国联储青睐的通胀指标个人消费支出(PCE)指数,以及服务业和制造业活动最新数据也将于本周公布。企业方面,美光科技(MU.US)、耐克(NKE.US)、联邦快递(FDX.US)和嘉年华邮轮(CCL.US)将公布季度财报。

过去一周,纳斯达克综合指数是三大股指中唯一收涨,涨幅超过0.3%。与此同时,标准普尔500指数下跌约0.6%,而医疗保健类股的下跌令道琼斯工业平均指数下跌近2%。道琼斯指数已经连续七个交易日下跌,这是自2020年2月以来最糟糕的连续下跌记录。

本周,美联储将于12月18日做出的下一次利率决定,市场将密切关注美联储主席杰罗姆·鲍威尔在美东时间周三下午2:30举行的新闻发布会上对2025年未来路径的看法。

降息之后呢?

根据芝加哥商品交易所(CME)的FedWatch工具,市场预计美联储将在本周三会议上降息25个基点的可能性约为97%。但鉴于近期数据显示美国经济正在稳步增长,劳动力市场并没有迅速降温,通胀达到美联储2%目标的道路也崎岖不平,许多人士预计美联储在2025年的降息幅度将低于最初预期。

美联储最新的经济预测摘要(SEP)将是值得关注的关键,其中包含了描绘政策制定者对未来利率可能走向预期的“点阵图”,以及鲍威尔在新闻发布会上的评论。

美联储9月发布点阵图时,市场对联邦基金利率到2025年底的预测中值为3.25% - 3.5%。彭博数据显示,相比于9月预测2024年的四次降息,市场预计明年将只有两次降息。

摩根大通首席美国经济学家Michael Feroli在给客户的报告中写道:“我们认为,今年的经济预测将显示出更好的增长和更强劲的通胀,利率预测点位中值将被修正为明年的三次降息,而不是像9月预测今年的四次降息。”

美国银行美国经济学家阿迪亚•巴韦(Aditya Bhave)在给客户的一份报告中写道,鲍威尔可能会在新闻发布会上指出“降息步伐放缓”,包括在1月份暂停降息周期。

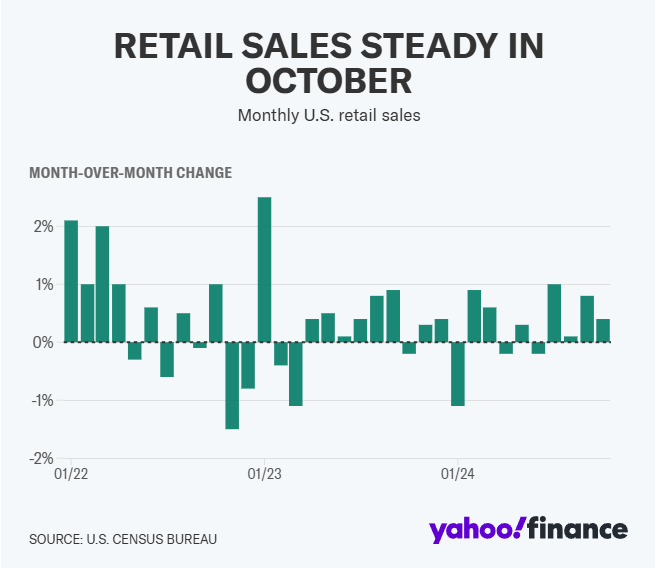

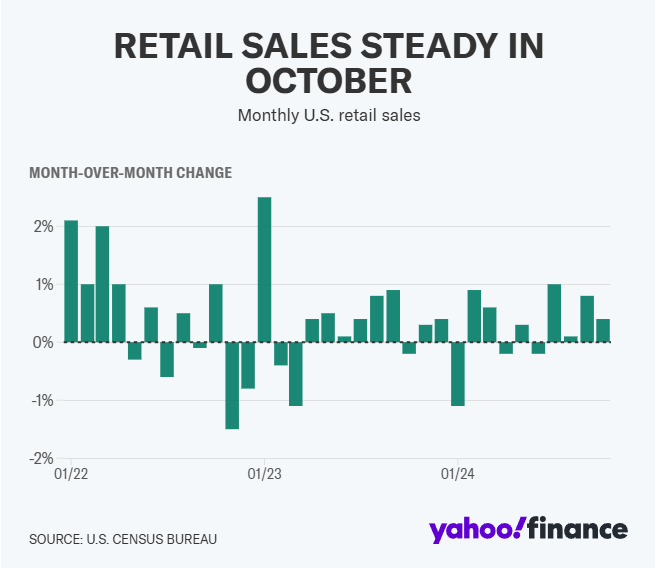

零售数据

在美联储周三做出决定之前,官员们将从11月零售销售报告中获得有关消费者状况的最新数据。经济学家估计,10月零售额较上月增长0.5%。零售销售的控制组数据(不包括汽油等几个不稳定的类别,并直接影响国内生产总值(GDP))预计也将增长0.4%。

美国银行的美国经济团队认为,这份报告将反映出假日购物季开局强劲。该团队在上周五给客户的一份报告中写道:“在感恩节期间,网上零售支出尤其强劲。”“事实上,尽管感恩节推迟了,但假日支出已经超过了2023年的累计水平。因此,我们预计11月份的零售销售报告将十分强劲,除汽车和核心控制类别外的零售销售增速将达到环比0.5%。”

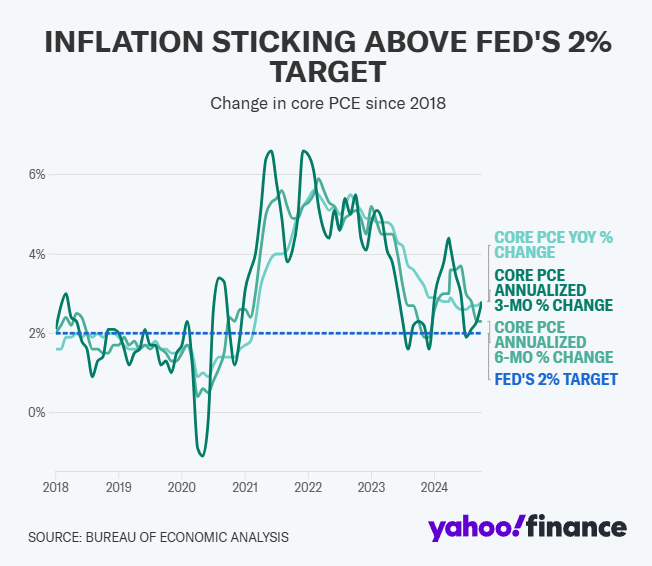

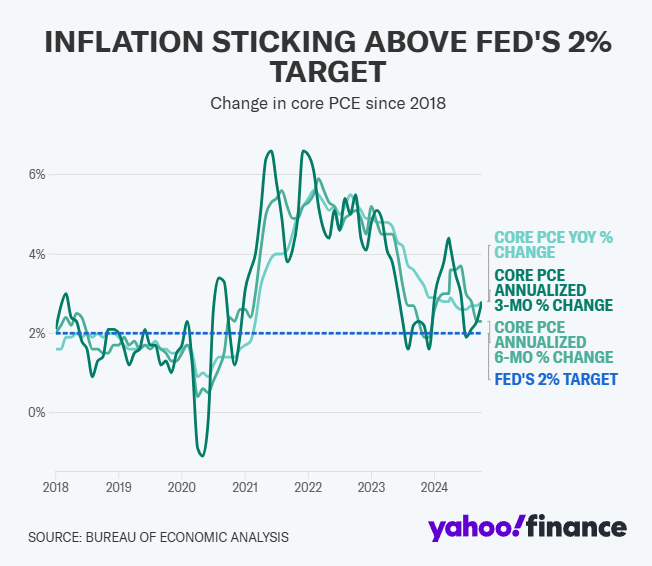

通胀的更新

上周,消费者价格指数(CPI)和生产者价格指数(PPI)的读数都显示,通胀在美联储2%的目标上几乎没有进展。但许多经济学家认为,这些报告的细节中展现出令人鼓舞的迹象,应会让美联储本周五公布的通胀指标不那么令人担忧。

经济学家预计,11月份的年度“核心”个人消费支出(不包括波动较大的食品和能源类别)将达到2.9%,高于10月份的2.8%。但经济学家预测,与上月相比,“核心”个人消费支出将增长0.2%,低于10月份0.3%的增幅。

摩根士丹利首席美国经济学家迈克尔•加彭(Michael Gapen)上周五在给客户的一份报告中写道:“在我们看来,11月份的通胀数据应该让人感到安慰,即通胀放缓进程仍在继续。”“尽管总体和核心CPI略高于我们的预期……我们发现报告的细节有利于通胀在短期内继续走低。”

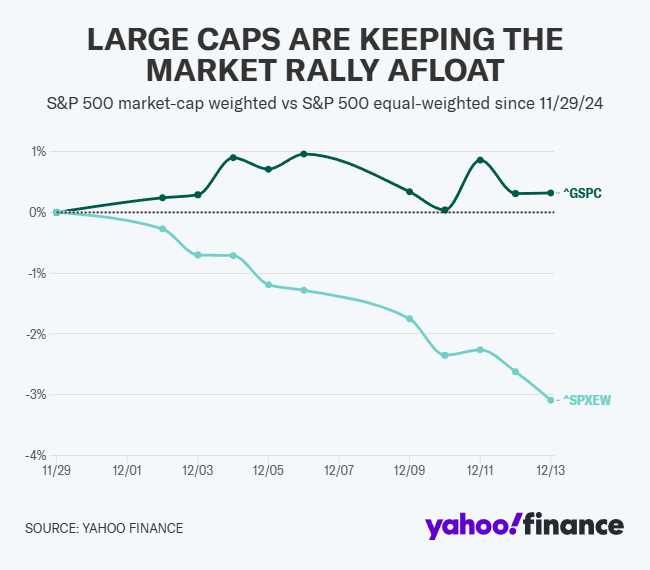

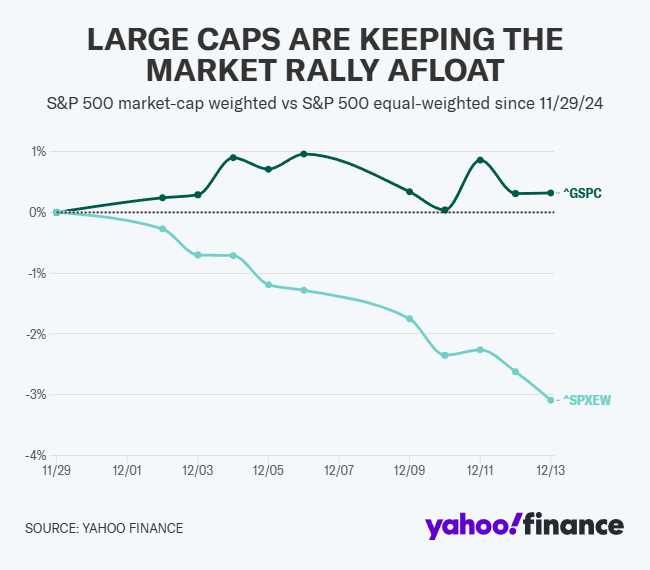

市场广度不佳

标准普尔500指数连续10个交易日下跌股票多于上涨股票,是2001年9月以来持续时间最长的一次。不过,在截至12月的这段时间里,标准普尔500指数上涨了约0.3%。与此同时,标准普尔500指数的等权重指数下跌了3%以上,该指数不受成分股大盘股走势的过度影响。

精明的交易者至少应该注意一些有关市场整体健康状况的警告信号。盈透证券首席策略师史蒂夫·索斯尼克(Steve Sosnick)周四在给客户的报告中写道,“到目前为止,市场的问题还仅是小问题,比如“打喷嚏”或一种参与度不足的情况,”“但如果有些症状被忽视,可能会有部分症状发展为更严重的问题。”

索斯尼克的观点是,目前,市场上大型科技股的上涨使基准指数保持稳定。周三,随着Alphabet(GOOGL.US)、特斯拉(TSLA.US)、Meta(META.US)和亚马逊(AMZN.US)均飙升至历史新高,纳斯达克综合指数有史以来首次收于20,000点以上

嘉信理财高级投资策略师Kevin Gordon表示,这一市场动态正值投资者正消化粘性通胀迹象,以及美联储降息幅度可能低于最初预期,尽管明年不会出现“意外”。

Gordon表示,“如果利率在较市场普遍预期稍长的时间内保持在较高水平,那么从利率上升中获得净收益的公司可能表现良好。”他同时指出,“七巨头”股票符合这一描述。