今日实时汇率

持有

美元 USD 人民币 CNY 欧元 EUR 英镑 GBP 澳元 AUD 加元 CAD 日元 JPY 港币 HKD 印度卢比 INR 澳门元 MOP 韩元 KRW 墨西哥比索 MXN 阿联酋迪拉姆 AED 阿富汗尼 AFN 阿尔巴尼列克 ALL 亚美尼亚德拉姆 AMD 荷兰盾 ANG 安哥拉宽扎 AOA 阿根廷比索 ARS 阿鲁巴弗罗林 AWG 阿塞拜疆马纳特 AZN 波黑可兑换马克 BAM 巴巴多斯元 BBD 孟加拉国塔卡 BDT 保加利亚列弗 BGN 巴林第纳尔 BHD 布隆迪法郎 BIF 百慕达元 BMD 文莱元 BND 玻利维亚诺 BOB 巴西雷亚尔 BRL 巴哈马元 BSD 不丹努尔特鲁姆 BTN 博茨瓦纳普拉 BWP 白俄罗斯卢布 BYN 伯利兹元 BZD 刚果法郎 CDF 瑞士法郎 CHF 智利比索 CLP 哥伦比亚比索 COP 哥斯达黎加科朗 CRC 古巴比索 CUP 佛得角埃斯库多 CVE 捷克克朗 CZK 吉布提法郎 DJF 丹麦克朗 DKK 多米尼加比索 DOP 阿尔及利亚第纳尔 DZD 埃及镑 EGP 厄立特里亚纳克法 ERN 埃塞俄比亚比尔 ETB 斐济元 FJD 福克兰镑 FKP FOK募集币 FOK 格鲁吉亚拉里 GEL 格恩西岛磅 GGP 加纳塞地 GHS 直布罗陀镑 GIP 冈比亚达拉西 GMD 几内亚法郎 GNF 危地马拉格查尔 GTQ 圭亚那元 GYD 洪都拉斯伦皮拉 HNL 克罗地亚库纳 HRK 海地古德 HTG 匈牙利福林 HUF 印度尼西亚卢比 IDR 以色列新谢克尔 ILS 马恩磅 IMP 伊拉克第纳尔 IQD 伊朗里亚尔 IRR 冰岛克郎 ISK 新泽西岛磅 JEP 牙买加元 JMD 约旦第纳尔 JOD 肯尼亚先令 KES 吉尔吉斯斯坦索姆 KGS 柬埔寨瑞尔 KHR 基里巴斯 KID 科摩罗法郎 KMF 科威特第纳尔 KWD 开曼群岛元 KYD 哈萨克斯坦坚戈 KZT 老挝基普 LAK 黎巴嫩镑 LBP 斯里兰卡卢比 LKR 利比里亚元 LRD 莱索托洛蒂 LSL 利比亚第纳尔 LYD 摩洛哥迪拉姆 MAD 摩尔多瓦列伊 MDL 马达加斯加阿里亚里 MGA 马其顿代纳尔 MKD 缅甸元 MMK 蒙古货币 MNT 毛塔币 MRU 毛里求斯卢比 MUR 马尔代夫拉菲亚 MVR 马拉维克瓦查 MWK 林吉特 MYR 莫桑比克新梅蒂卡尔 MZN 纳米比亚元 NAD 尼日利亚奈拉 NGN 尼加拉瓜新科多巴 NIO 挪威克朗 NOK 尼泊尔卢比 NPR 新西兰元 NZD 阿曼里亚尔 OMR 巴拿马巴波亚 PAB 秘鲁新索尔 PEN 巴布亚新几内亚基那 PGK 菲律宾比索 PHP 巴基斯坦卢比 PKR 波兰兹罗提 PLN 巴拉圭瓜拉尼 PYG 卡塔尔里亚尔 QAR 罗马尼亚列伊 RON 塞尔维亚第纳尔 RSD 俄罗斯卢布 RUB 卢旺达法郎 RWF 沙特里亚尔 SAR 所罗门群岛元 SBD 塞舌尔卢比 SCR 苏丹镑 SDG 瑞典克朗 SEK 新加坡元 SGD 圣赫勒拿镑 SHP 英镑SLE SLE 塞拉利昂利昂 SLL 索马里先令 SOS 苏里南元 SRD 南苏丹币 SSP 圣多美多布拉 STN 叙利亚镑 SYP 斯威士兰里兰吉尼 SZL 泰铢 THB 塔吉克斯坦索莫尼 TJS 土库曼斯坦马纳特 TMT 突尼斯第纳尔 TND 汤加潘加 TOP 土耳其里拉 TRY 特立尼达多巴哥元 TTD 图瓦卢元 TVD 新台币 TWD 坦桑尼亚先令 TZS 乌克兰格里夫纳 UAH 乌干达先令 UGX 乌拉圭比索 UYU 乌兹别克斯坦苏姆 UZS 委内瑞拉玻利瓦尔 VES 越南盾 VND 瓦努阿图瓦图 VUV 萨摩亚塔拉 WST 中非法郎 XAF 东加勒比元 XCD 特别提款权 XDR 西非法郎 XOF 太平洋法郎 XPF 也门里亚尔 YER 南非兰特 ZAR 赞比亚克瓦查 ZMW 津巴布韦币 ZWL

交换

兑换

美元 USD 人民币 CNY 欧元 EUR 英镑 GBP 澳元 AUD 加元 CAD 日元 JPY 港币 HKD 印度卢比 INR 澳门元 MOP 韩元 KRW 墨西哥比索 MXN 阿联酋迪拉姆 AED 阿富汗尼 AFN 阿尔巴尼列克 ALL 亚美尼亚德拉姆 AMD 荷兰盾 ANG 安哥拉宽扎 AOA 阿根廷比索 ARS 阿鲁巴弗罗林 AWG 阿塞拜疆马纳特 AZN 波黑可兑换马克 BAM 巴巴多斯元 BBD 孟加拉国塔卡 BDT 保加利亚列弗 BGN 巴林第纳尔 BHD 布隆迪法郎 BIF 百慕达元 BMD 文莱元 BND 玻利维亚诺 BOB 巴西雷亚尔 BRL 巴哈马元 BSD 不丹努尔特鲁姆 BTN 博茨瓦纳普拉 BWP 白俄罗斯卢布 BYN 伯利兹元 BZD 刚果法郎 CDF 瑞士法郎 CHF 智利比索 CLP 哥伦比亚比索 COP 哥斯达黎加科朗 CRC 古巴比索 CUP 佛得角埃斯库多 CVE 捷克克朗 CZK 吉布提法郎 DJF 丹麦克朗 DKK 多米尼加比索 DOP 阿尔及利亚第纳尔 DZD 埃及镑 EGP 厄立特里亚纳克法 ERN 埃塞俄比亚比尔 ETB 斐济元 FJD 福克兰镑 FKP FOK募集币 FOK 格鲁吉亚拉里 GEL 格恩西岛磅 GGP 加纳塞地 GHS 直布罗陀镑 GIP 冈比亚达拉西 GMD 几内亚法郎 GNF 危地马拉格查尔 GTQ 圭亚那元 GYD 洪都拉斯伦皮拉 HNL 克罗地亚库纳 HRK 海地古德 HTG 匈牙利福林 HUF 印度尼西亚卢比 IDR 以色列新谢克尔 ILS 马恩磅 IMP 伊拉克第纳尔 IQD 伊朗里亚尔 IRR 冰岛克郎 ISK 新泽西岛磅 JEP 牙买加元 JMD 约旦第纳尔 JOD 肯尼亚先令 KES 吉尔吉斯斯坦索姆 KGS 柬埔寨瑞尔 KHR 基里巴斯 KID 科摩罗法郎 KMF 科威特第纳尔 KWD 开曼群岛元 KYD 哈萨克斯坦坚戈 KZT 老挝基普 LAK 黎巴嫩镑 LBP 斯里兰卡卢比 LKR 利比里亚元 LRD 莱索托洛蒂 LSL 利比亚第纳尔 LYD 摩洛哥迪拉姆 MAD 摩尔多瓦列伊 MDL 马达加斯加阿里亚里 MGA 马其顿代纳尔 MKD 缅甸元 MMK 蒙古货币 MNT 毛塔币 MRU 毛里求斯卢比 MUR 马尔代夫拉菲亚 MVR 马拉维克瓦查 MWK 林吉特 MYR 莫桑比克新梅蒂卡尔 MZN 纳米比亚元 NAD 尼日利亚奈拉 NGN 尼加拉瓜新科多巴 NIO 挪威克朗 NOK 尼泊尔卢比 NPR 新西兰元 NZD 阿曼里亚尔 OMR 巴拿马巴波亚 PAB 秘鲁新索尔 PEN 巴布亚新几内亚基那 PGK 菲律宾比索 PHP 巴基斯坦卢比 PKR 波兰兹罗提 PLN 巴拉圭瓜拉尼 PYG 卡塔尔里亚尔 QAR 罗马尼亚列伊 RON 塞尔维亚第纳尔 RSD 俄罗斯卢布 RUB 卢旺达法郎 RWF 沙特里亚尔 SAR 所罗门群岛元 SBD 塞舌尔卢比 SCR 苏丹镑 SDG 瑞典克朗 SEK 新加坡元 SGD 圣赫勒拿镑 SHP 英镑SLE SLE 塞拉利昂利昂 SLL 索马里先令 SOS 苏里南元 SRD 南苏丹币 SSP 圣多美多布拉 STN 叙利亚镑 SYP 斯威士兰里兰吉尼 SZL 泰铢 THB 塔吉克斯坦索莫尼 TJS 土库曼斯坦马纳特 TMT 突尼斯第纳尔 TND 汤加潘加 TOP 土耳其里拉 TRY 特立尼达多巴哥元 TTD 图瓦卢元 TVD 新台币 TWD 坦桑尼亚先令 TZS 乌克兰格里夫纳 UAH 乌干达先令 UGX 乌拉圭比索 UYU 乌兹别克斯坦苏姆 UZS 委内瑞拉玻利瓦尔 VES 越南盾 VND 瓦努阿图瓦图 VUV 萨摩亚塔拉 WST 中非法郎 XAF 东加勒比元 XCD 特别提款权 XDR 西非法郎 XOF 太平洋法郎 XPF 也门里亚尔 YER 南非兰特 ZAR 赞比亚克瓦查 ZMW 津巴布韦币 ZWL

1 美元(USD)=

7.2962

反向汇率:1 CNY = 0.1371 USD

更新时间:2025-04-03 08:02:31

立即换算

议息会议,特朗普交易

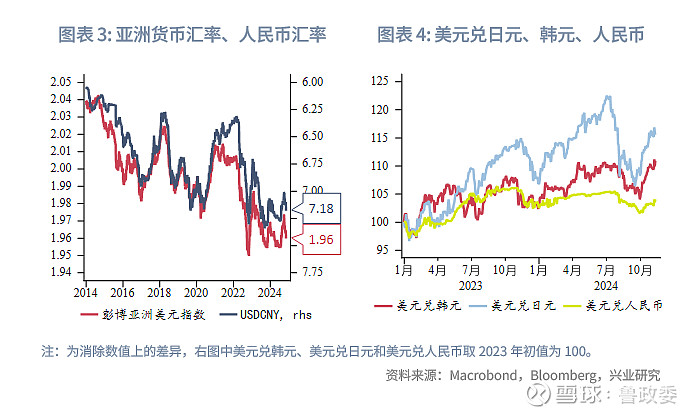

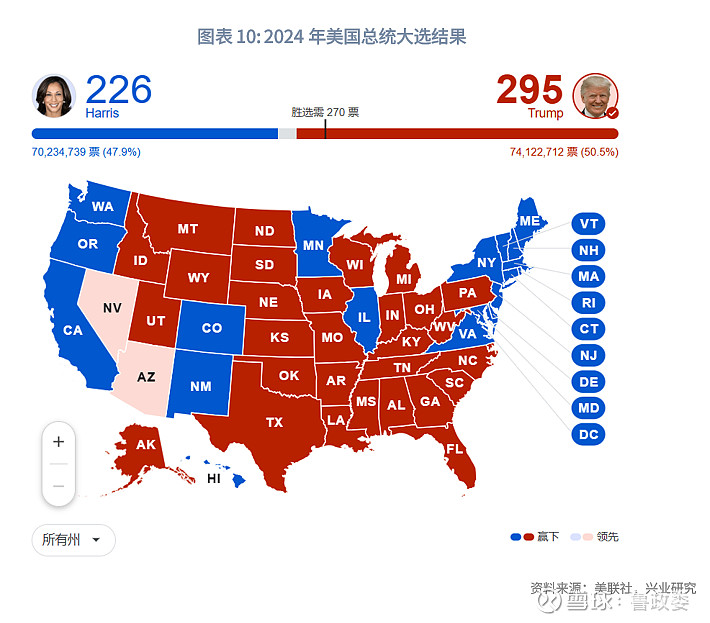

全球宏观:特朗普在大选中取得压倒性胜利,美元指数日内跳升至105上方,大选后有所回调。美元兑人民币汇率向上突破120日均线。

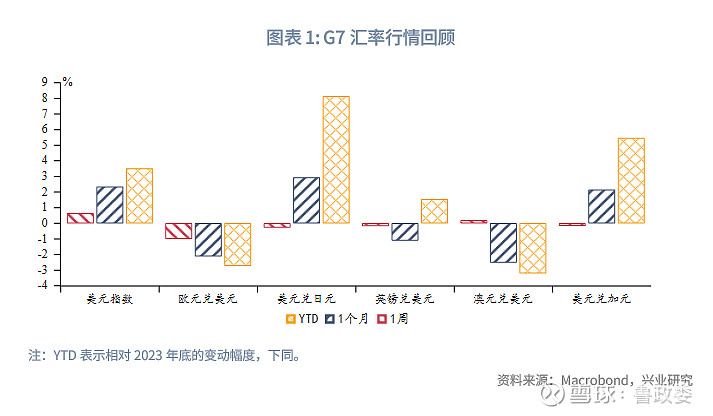

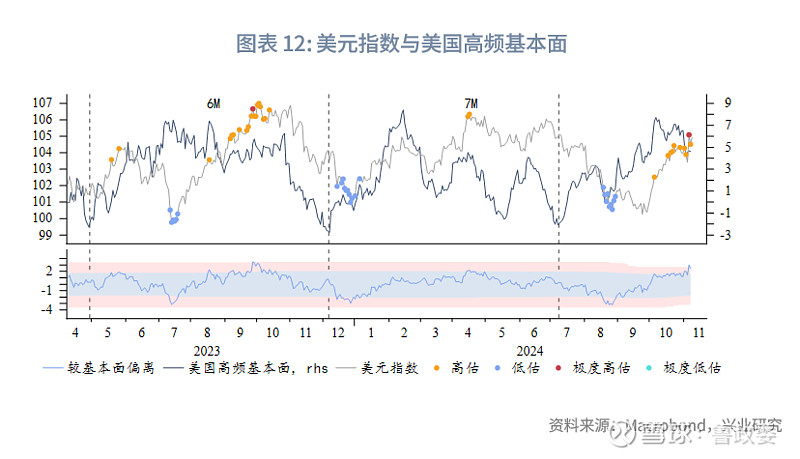

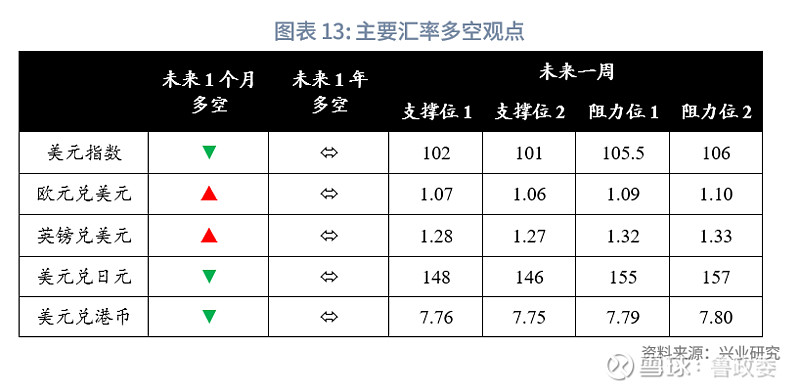

G7汇率:短期内市场交易主题将逐渐切换,注意力可能重回基本面。当前美元指数和美债收益率均较基本面呈现高估,且美国经济边际转弱的压力在逐渐增加,美元指数和美债收益率面临回调压力。参考2016年特朗普当选后的经验,直到2017年12月初减税法案通过,才出现了第二轮“特朗普交易”。下周重点关注美国10月CPI、欧日英第三季度GDP初值、英国9月三个月平均工资同比。

人民币汇率:美国大选靴子落地,“特朗普交易”暂告段落,包括人民币在内的非美货币都将获得支撑。结汇敞口尤其需要把握美元汇率利率尚未显著回落前的有限窗口期。参照上一轮特朗普政府关注议题的重要性顺序,距离关税政策出台或仍有一段时间,我们依旧将关税影响视为事件冲击而非趋势变量。(套保策略详见后文)

一、全球宏观概览

1.1 外汇市场回顾

G7汇率方面,11月6日特朗普在大选中取得压倒性胜利,美元指数日内跳升至105上方,然而在各项拥挤度指标均偏高估的压力下,其核心上行驱动不足。大选靴子落地后,美元指数如期回调。

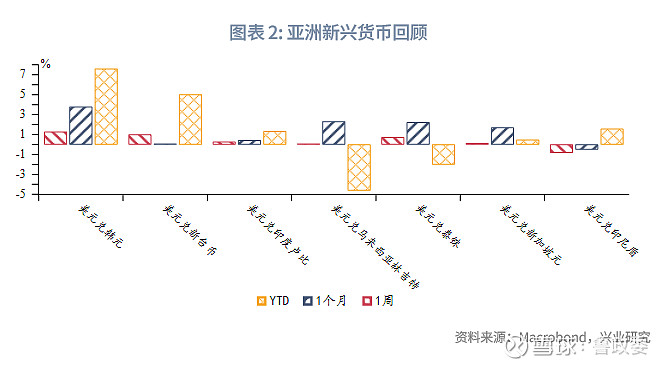

亚洲汇率方面,新兴市场货币大多相对美元贬值。印尼普拉博沃政府计划对多种矿产资源及非矿产商品实施新出口禁令,同时计划延长自然资源出口商外汇收入留存境内的时长,支持印尼盾相对美元升值。

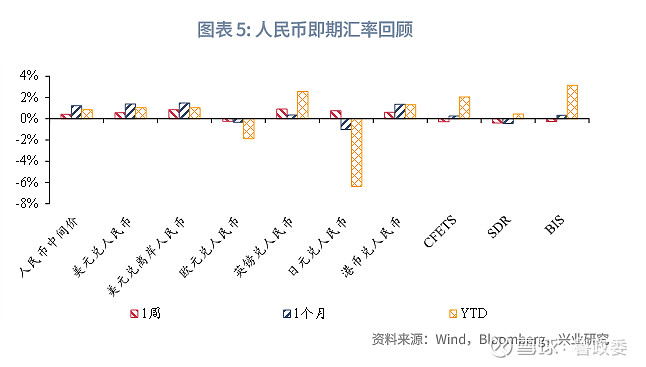

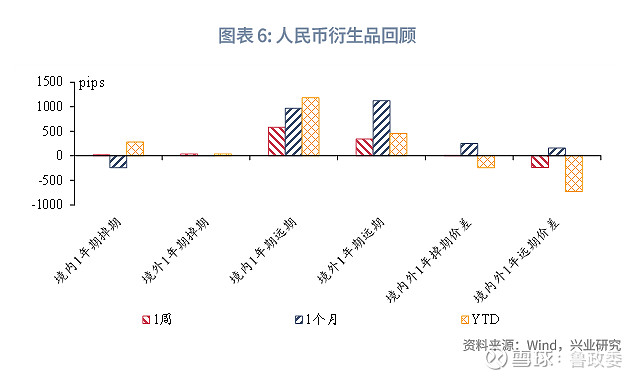

人民币汇率方面,美元兑人民币汇率向上突破120日均线。人民币相对欧元升值,相对英镑、日元、港币贬值。三大人民币指数下行。1Y境内外人民币掉期和价差震荡;1Y境内外人民币远期上行,价差收敛。

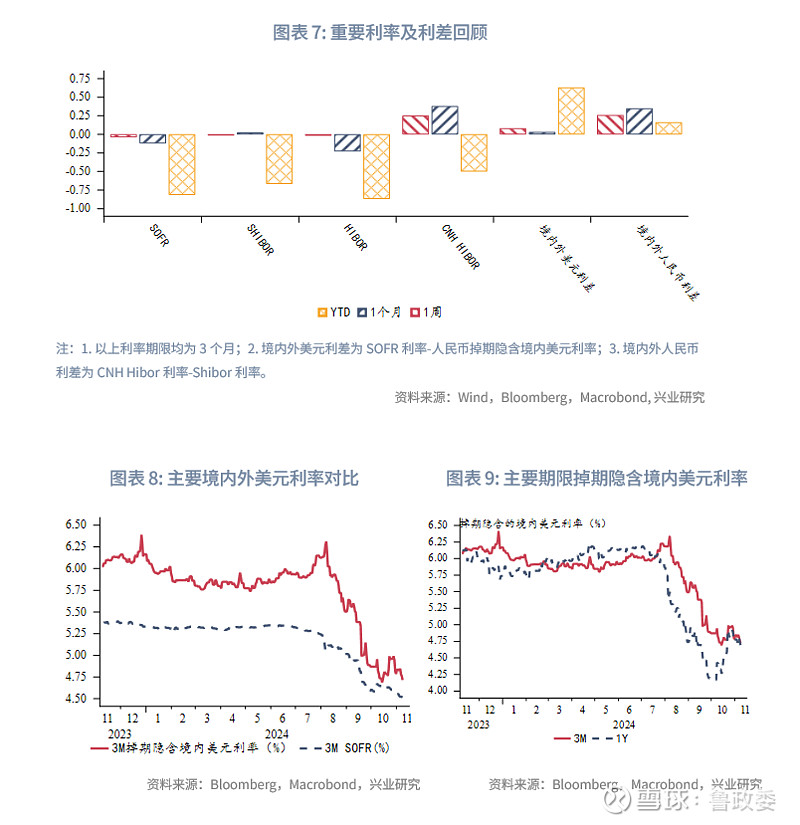

1.2 重要利率追踪

美元流动性方面,3M境内掉期隐含美元利率随SOFR利率下行,但幅度更大,境内外美元利差(境外-境内)走阔。

人民币市场方面,本周央行累计开展843亿元逆回购操作,同时共有14001亿元逆回购到期,公开市场净回笼13158亿元。市场利率方面,3个月Shibor下行1.5bp,NCD下行7.2bp,CNH Hibor上行30.14bp。境内外人民币利差(境外-境内)走阔。

二、G7走势分析

2.1 特朗普问鼎美国总统

北京时间11月6日,在2024年美国大选中特朗普获得压倒性胜利,再次问鼎美国总统。值得注意的是,特朗普在7个关键摇摆州全面获胜,并且总得票支持率也超过50%,这标志着MAGA不再是美国政坛的“非主流”,已经成为了美国的主流意识形态。日内“特朗普交易”急剧升温,市场重新评估美国经济再通胀可能性,对于美联储未来降息空间的押注下降。

总体而言,特朗普在2024年大选的竞选承诺和2016年、2020年没有实质性变化,可以归纳为反移民、国内低税率、贸易保护(关税)、重振美国制造业。就职后100天将是政策密集发布期,移民、基建、能源、贸易等将是重点领域。从优先级而言,移民或是最高优先级,贸易的优先级相对靠后。减税需要国会立法,耗时相对较长。(分析详见《特朗普重返白宫如何影响大类资产20241106》)

2.2 通胀进入平台期,美联储谨慎宽松

北京时间11月8日凌晨,美联储如期降息25bp。市场对美联储降息预期较美国大选后变动不大,预期12月再降息25bp的概率接近70%,预期明年还有50bp降息。

本次美联储议息会议声明措辞改动不多,但删除了“对于通胀实质性迈向2%的信心增强”,引发市场对于特朗普当选将阻碍美联储降息的猜想。对此美联储主席鲍威尔在新闻发布上表示,措辞修改不具备前瞻性,由于特朗普政策细节未明,尚不会带入模型影响货币政策路径。对于未来降息路径,美联储坚持“一会一议”,将从容地将利率降至中性利率。我们从产出缺口和劳动力市场前景推算,在经济软着陆情景下,2025年美联储的名义中性利率约为3.5%左右,与9月点阵图中枢一致,当前市场定价程度偏低。(分析详见《测算中性利率判断联储明年降息幅度——评美联储、英央行11月议息会议20241108》)

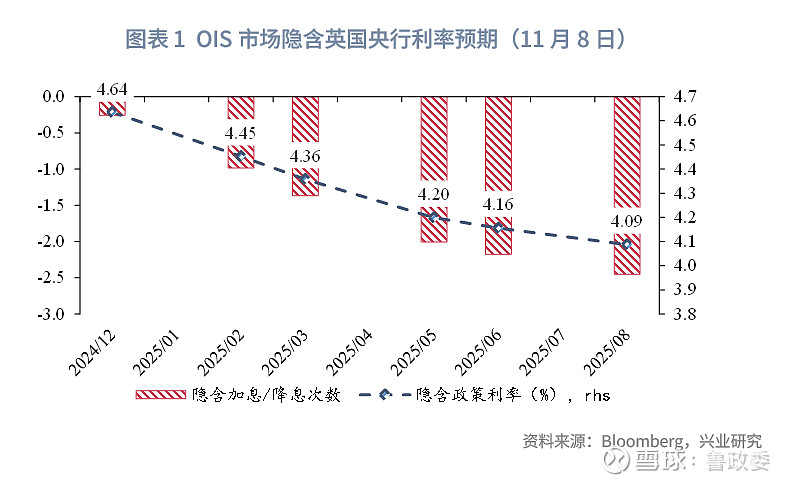

2.3 宽财政掣肘英央行降息

北京时间11月7日晚,英国央行公布最新议息会议结果,货币政策委员会(MPC)以8:1的票数通过降息决议,政策利率由5%下调至4.75%,符合预期。本次决议是在9月服务通胀显著下行,而政府在秋季预算中公布大规模支出计划的背景下做出的。反对成员认为工资和价格动态(wage and price-setting dynamics)当中的结构性因素正在阻碍去通胀,国民保险缴款和国家生活工资的增加可能使得工资发展比预期更强劲。决议公布后,英镑兑美元震荡攀升,英债10Y收益率短线冲高后回落。

MPC认为通胀达峰和返回目标的时点晚于8月会议预测,最新财政计划有望在未来一年内将GDP水平推高约0.75%。英央行总体立场边际转鹰,后续决策数据依赖的程度增加。鉴于英国政府“大胆”的秋季预算将给经济带来积极的影响,其降息的必要性小于欧央行。(分析详见《测算中性利率判断联储明年降息幅度——评美联储、英央行11月议息会议20241108》)

2.4 后市展望

参考2016年特朗普当选后的经验,直到2017年12月初减税法案通过,才出现了第二轮“特朗普交易”。年内在特朗普尚未就职、没有实质性政策出台的前提下,仅凭情绪驱动的“特朗普交易2.0”难以为继,市场交易主题将逐渐切换,注意力可能重回基本面。当前美元指数和美债收益率均较基本面呈现高估,且美国经济边际转弱的压力在逐渐增加,美元指数和美债收益率面临回调压力。下周重点关注美国10月CPI、欧日英第三季度GDP初值、英国9月三个月平均工资同比。

三、人民币汇率研判与策略建议

3.1 10月外储读数大幅回落

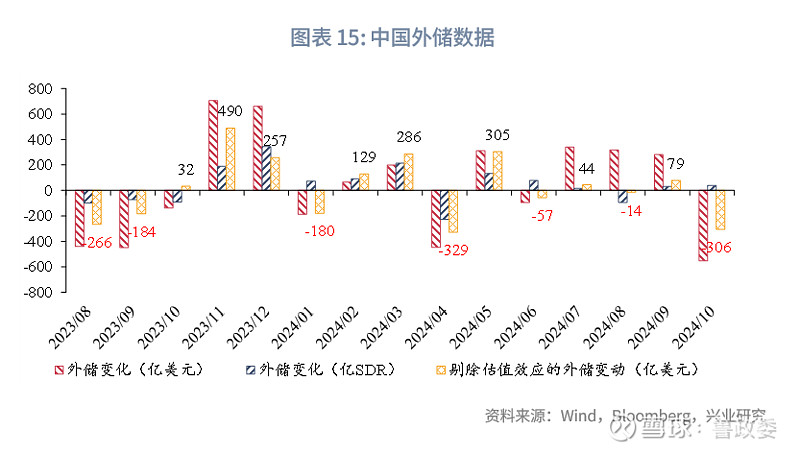

2024年10月,以美元计价,我国外汇储备32611亿美元,环比减少553亿美元,前值增加282亿美元;以SDR计价,我国外汇储备24489亿SDR,环比增加39亿SDR,前值增加32亿SDR。

2024年10月,美元汇率贡献负向估值、美债利率贡献负向估值,剔除估值效应后,外储实际减少306亿美元。

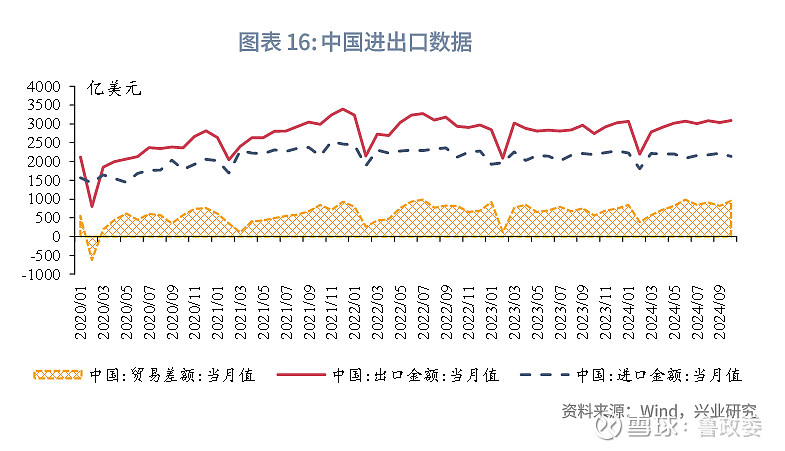

3.2 10月出口表现超预期

2024年10月,中国出口规模3091亿美元,同比增长12.7%,为连续第7个月同比正增长,主要受服装、玩具等低值消费品外部需求的拉动,或与海外年末节日需求有关。同时,为了应对潜在的关税上涨问题,部分出口发生前置,这为中长期出口前景带来不确定性。

2024年10月,中国进口规模2133亿美元,同比下降2.3%,大宗商品中原油和铁矿石等进口减少。当月贸易差额957亿美元,环比增加140亿美元,为中国第四季度经济带来积极信号。

3.3 后市展望

行情研判方面,美国大选靴子落地,“特朗普交易”暂告段落,包括人民币在内的非美货币都将获得支撑。结汇敞口尤其需要把握美元汇率利率尚未显著回落前的有限窗口期。参照上一轮特朗普政府关注议题的重要性顺序,距离关税政策出台或仍有一段时间,我们依旧将关税影响视为事件冲击而非趋势变量。

对冲策略方面,购汇与结汇敞口都需要积极灵活进行套保,尤其需要关注大选落幕前的结汇窗口期。

★

点击图片购买 “兴业研究系列丛书”

★