今日实时汇率

1 美元(USD)=

7.2736 人民币(CNY)

反向汇率:1 CNY = 0.1375 USD 更新时间:2025-04-02 08:02:32

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

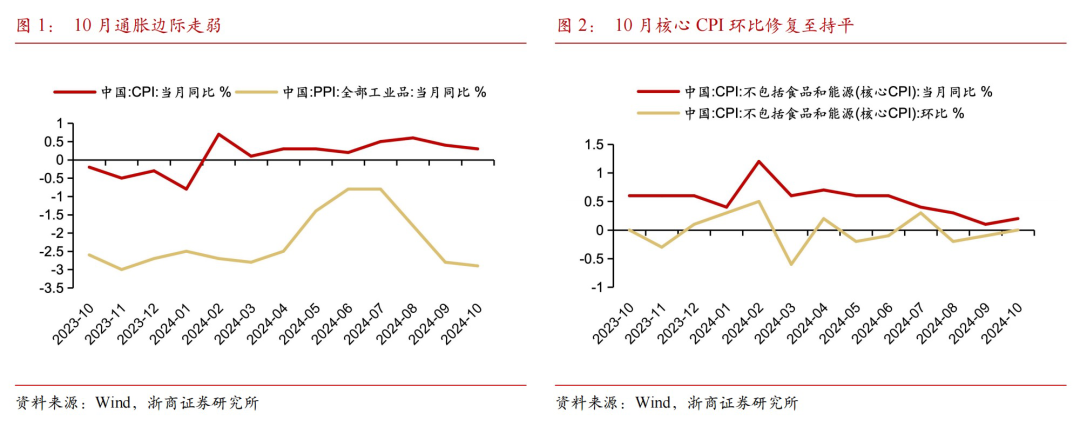

10月CPI同比增速为0.3%(前值0.4%),低于市场和我们预期(Wind一致预期为0.4%),交通通信的价格是主要拖累,10月交通通信同比下降4.8%。10月PPI同比增速录得-2.9%(前值-2.8%),低于市场和我们预期(Wind一致预期为-2.5%),主要受中下游供需不平衡及部分国际定价的大宗商品价格波动等影响。我们认为,当前通胀水平正处于筑底回升的早期阶段,在一揽子增量政策落地显效等因素带动下,有效需求恢复的弹性空间较大,预计货币政策仍有降准、降息等总量性宽松空间。

大类资产方面,我们认为需更多关注通胀驱动的宏观名义变量的边际改善,财政政策聚焦化解隐债和防范风险,政策组合拳有望继续改善市场风险偏好,A股港股有望共振继续走强,未来需关注国内宏观调控政策扩围加码和海外地缘形势变化对我国基本面的影响。固定收益方面,预计短期10年期国债收益率总体呈现震荡走势,长端利率较难出现上行风险,信用债估值方面有望渐进修复。

>>10月CPI表现低于预期较多,有效需求制约核心CPI上行斜率

10月CPI同比增速为0.3%(前值0.4%),环比增速为-0.3%(前值0%),低于市场和我们预期(Wind一致预期为0.4%)。10月份,消费市场运行总体平稳,食品价格高位回落,加之汽油价格下行。据测算,在10月份0.3%的CPI同比变动中,翘尾影响约为-0.4个百分点,今年价格变动的新影响约为0.7个百分点。

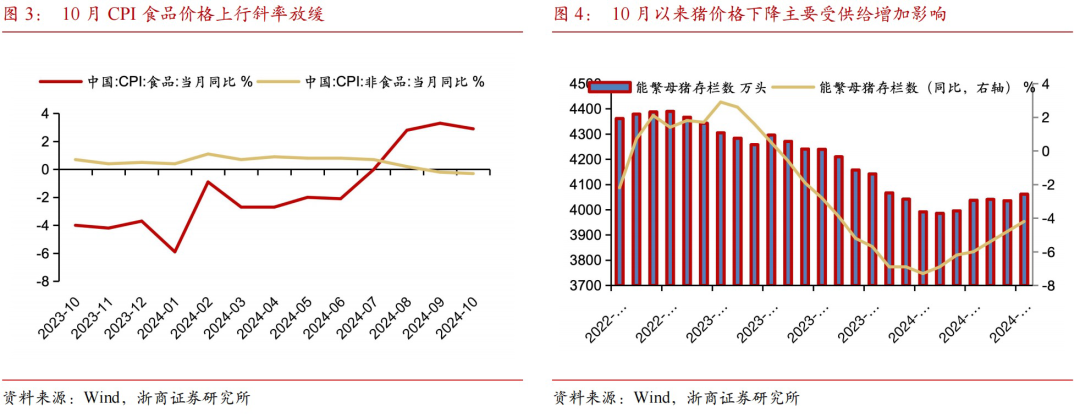

第一,食品价格表现弱于季节性因子。先看同比变动,10月食品价格上涨2.9%,涨幅比9月回落0.4个百分点。从结构上看,鲜菜、猪肉和鲜果价格分别上涨21.6%、14.2%和4.7%,涨幅均有回落;牛肉、羊肉、食用油和鸡蛋价格降幅在2.7%-13.4%之间。再看环比变动,食品价格由9月上涨0.8%转为下降1.2%,低于近十年同期平均水平,是影响CPI环比下降的主要因素。我们认为,天气晴好利于鲜活食品生产储运,叠加前期受极端天气等影响价格上涨较多,这与高频数据折射的信息较为一致(具体参见2024年11月2日报告《10月经济:强基固本,跑出加速度——2024年10月宏观数据预测》)。据国家统计局相关数据,10月猪肉、鲜菜、水产品和鲜果价格环比分别下降3.7%、3.0%、2.0%和1.0%,合计影响CPI环比下降约0.20个百分点,占CPI总降幅七成左右。

第二,核心CPI维持磨底。10月核心CPI同比增速录得0.2%(前值0.1%),环比修复至持平(前值-0.1%),我们推断这或与“双十一”购物节促销较2023年时间前置有关。从同比增速看,扣除能源的工业消费品价格下降0.2%,降幅与上月相同,其中新能源小汽车、燃油小汽车价格分别下降6.6%和6.1%。服务价格上涨0.4%,涨幅比上月扩大0.2个百分点,其中交通工具租赁费价格上涨3.2%,旅游价格降幅收窄至0.4%;医疗服务、教育服务价格分别上涨1.8%和1.2%。从环比增速看,国内金饰品价格上涨4.2%,主要受国际金价上行影响,对核心CPI形成一定支撑。另一方面,国庆期间出游需求增加,宾馆住宿和旅游价格分别上涨4.1%和1.3%,但受燃油附加费下调和节后出行快速减少影响,飞机票价格下降5.6%。

综合研判,随着增量逆周期政策发力和基本面的渐次改善,相关物价指标也将持续回弹,预计年内CPI大概率继续温和回升。我们认为,居民部门的消费需求仍处于修复的关键节点,各地消费品以旧换新配套政策陆续落地,家电生产、流通企业抢抓“金九银十”“双十一”“精品消费月”等重要节点,叠加优惠让利,政策效应进一步显现。商务部全国家电以旧换新数据平台显示,截至11月8日24时,2025.7万名消费者购买8大类家电产品3045.8万台,带动销售1377.9亿元。

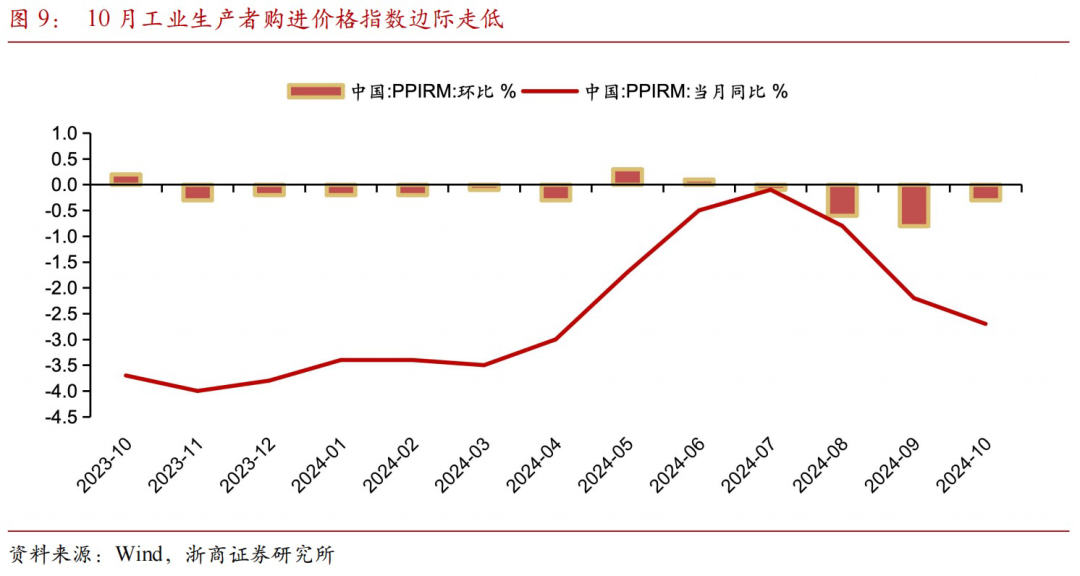

>>10月PPI同比降辐超预期扩大,工业品价格环比仍处于收敛通道

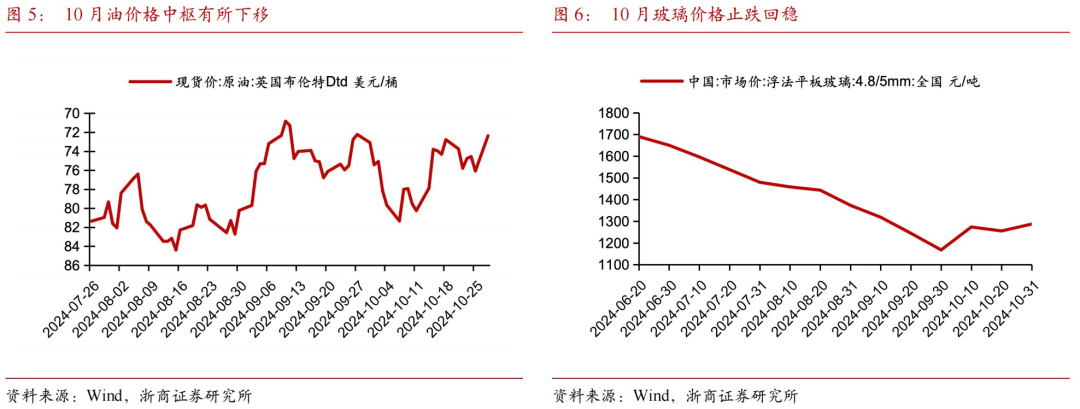

10月PPI同比增速为-2.9%(前值-2.8%),环比增速为-0.1%(前值-0.6%),相对低于市场和我们预期(Wind一致预期为-2.5%),主因在于生活资料价格环比降幅较大。10月生活资料价格下降0.4%,影响工业生产者出厂价格总水平下降约0.09个百分点。其中,食品价格下降0.3%,衣着价格持平,一般日用品价格上涨0.3%,耐用消费品价格下降1.1%,因此与终端市场需求不足或更加相关。据测算,在10月份-2.9%的PPI同比变动中,翘尾影响约为-0.5个百分点,今年价格变动的新影响约为-2.4个百分点。

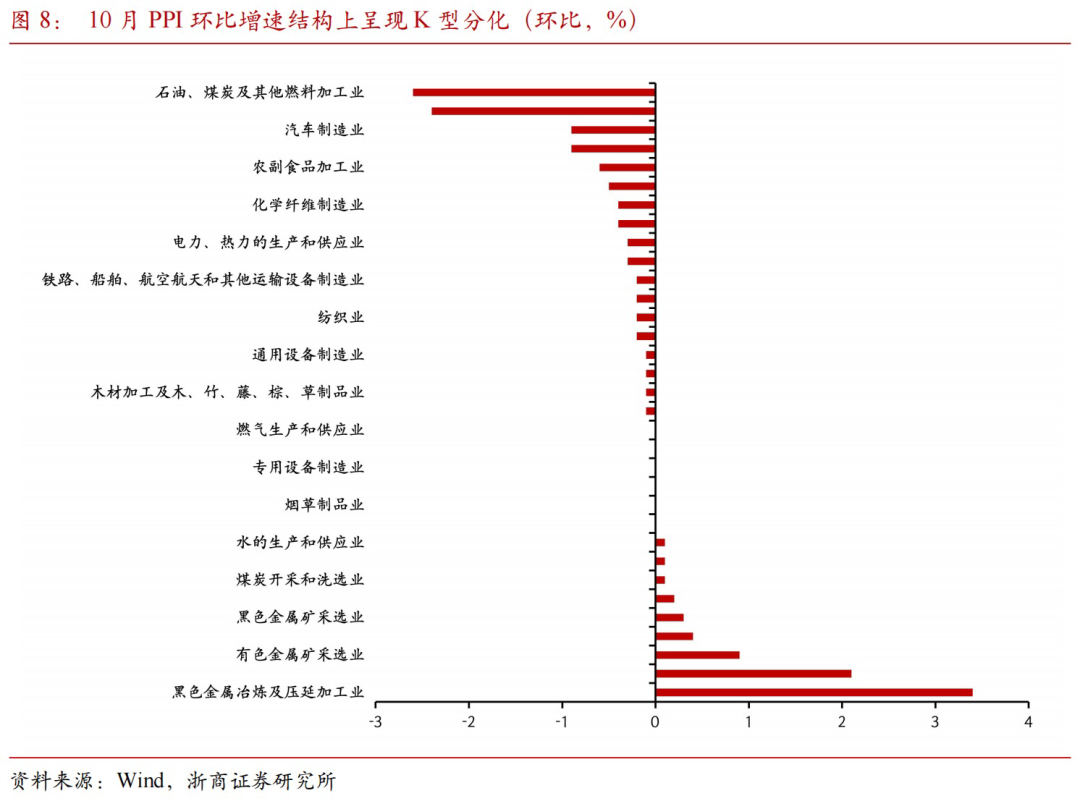

从同比看,10月产业链中下游价格负向影响较大。在调查的主要行业中,10月同比价格降幅较9月走阔的包括:石油和天然气开采业下降14.6%,扩大4.5个百分点;石油煤炭及其他燃料加工业下降13.9%,扩大4.5个百分点;煤炭开采和洗选业下降5.6%,扩大3.0个百分点;化学原料和化学制品制造业下降5.6%,扩大1.5个百分点;农副食品加工业下降5.0%,扩大0.1个百分点;汽车制造业下降3.1%,扩大0.8个百分点。我们认为,目前的政策组合更多指向提振信心,对终端需求和供需缺口弥合的实质性改善仍需观察,特别是具有针对性的增量地产、消费等总需求侧政策陆续出台,才有可能进一步判定PPI的筑底信号。

从环比看,虽然10月降幅继续收敛,但市场终端需求消化可能需要经历较长时间。考虑到9月以来扩大内需等一揽子增量政策落地显效,建筑需求有所改善,钢材、水泥等地产链价格止跌回升,10月黑色金属冶炼和压延加工业价格环比连续下降4个月后转为上涨3.4%,非金属矿物制品业价格环比连续下降3个月后转为上涨0.4%,这与我们前期推演也趋同(具体参见2024年11月2日报告《10月经济:强基固本,跑出加速度——2024年10月宏观数据预测》)。另一方面,受国际经济环境及国内企业促销活动等因素影响,部分装备制造业价格下降,其中计算机制造价格下降0.3%,家用制冷电器具制造价格下降0.2%,电视机制造价格下降0.2%,智能消费设备制造价格下降0.1%。汽车制造业价格下降0.9%,其中汽柴油车整车制造价格下降1.9%,新能源车整车制造价格环比连续下降12个月后转为上涨0.6%。

我们进一步提示关注,近期上游价格有所分化,有色金属价格涨幅较大,黑色链条有所承压。10月国际有色金属价格上行,带动国内有色金属冶炼和压延加工业价格环比上涨2.1%。但更多的负向冲击来自地缘政治等多重因素影响,国际原油价格波动下行,影响我国石油相关行业价格下降。可以看到,10月石油煤炭及其他燃料加工业价格环比下降2.6%,石油和天然气开采业价格环比下降2.4%。

展望工业品价格走势,我们判断工业品价格或受制于产能利用率较低,工业品价格短期难言改善。结合PPI定基指数来看,我们认为PPI同比降幅年内转正概率较低。我们认为,当前由行业协会层面主导的产能优化升级对PPI的拉动作用可能相对有限,如果仅依赖于市场自然出清可能速度相对缓慢。后续需重点关注相关部委对能耗限制等相关的增量指引。特别是对于中游制造业的电耗约束如果进一步加强,可能会指向PPI稳步收敛。我们的理解是,限制能耗的目标更多还是为了限产和供给侧改革,使未能达到能耗标准的产能退出市场,以达到过剩产能实现出清的效果。

我们再次强调,需持续跟踪和关注供给侧的政策指引。2024年5月29日,国务院印发《2024-2025年节能降碳行动方案》(简称“行动方案”)。《行动方案》要求2024年单位国内生产总值能源消耗和二氧化碳排放分别降低2.5%左右、3.9%左右,规模以上工业单位增加值能源消耗降低3.5%左右,非化石能源消费占比达到18.9%左右,重点领域和行业节能降碳改造形成节能量约5000万吨标准煤、减排二氧化碳约1.3亿吨。2025年,非化石能源消费占比达到20%左右,重点领域和行业节能降碳改造形成节能量约5000万吨标准煤、减排二氧化碳约1.3亿吨,尽最大努力完成“十四五”节能降碳约束性指标。

我们认为,《行动方案》类似于新一轮供给侧改革,在此背景下,有色金属、黑色产业、石化产业和建材产业将面临淘汰落后产能、严控新增产能的局面。据国家发改委初步测算,扣除原料用能和非化石能源消费量后,“十四五”前三年,全国能耗强度累计降低约7.3%,节约化石能源消耗约3.4亿吨标准煤。但全国能耗强度降低仍滞后于时序进度,部分地区节能降碳形势较为严峻,能否如期完成“十四五”规划纲要确定的节能降碳约束性指标,可能需要渐进观察。

综合研判,后续中游行业产能出清或相对缓慢。一方面,随着前期制造业资本开支持续偏强,形成后续产能的积累,尤其是高技术制造业。可以看到,2024年三季度,全国规模以上工业产能利用率为75.1%,比上年同期下降0.5个百分点,比二季度上升0.2个百分点。另一方面,考虑下游有效需求仍有较大改善空间,工业品价格的企稳本质上是依赖于需求侧的消化,但综合研判这可能是个宏观慢变量。2024年1-9月份,多数中游行业利润有所下滑。例如:化学原料和化学制品制造业下降4.0%,专用设备制造业下降5.5%,电气机械和器材制造业下降7.2%,非金属矿物制品业下降51.0%,石油煤炭及其他燃料加工业、黑色金属冶炼和压延加工业同比由盈转亏。

>>低通胀环境下重点把握大类资产的配置机会

大类资产方面,我们认为国内经济正处于向上恢复的关键节点,通胀也处于筑底反弹过程。近期政策组合拳释放较多宽松类积极信号。由于11月全国人大常委会决议暂不涉及预算调整和中央财政加杠杆,而地方债务置换政策是近年来出台的支持化债力度最大的一项措施,无疑是一场政策及时雨,对于市场风险偏好抬升具有正向效应,特别彰显了决策层运用政策工具兜底风险的决心。

对于股票市场,财政增量政策更加侧重强化基层三保和兜底风险,我们认为这将有助于提振市场信心,A股和港股有望继续上攻,预计估值修复或较为明显,未来需关注国内宏观调控政策扩围加码和海外地缘形势变化对我国基本面的影响。我们提示关注创业板、科创50和北证50等高弹性板块,建议关注政府购买相关业务占比较高的行业,例如城市运营(环保、水务等)、教育、商贸零售等。

固定收益方面,短期预计10年期国债收益率总体呈现震荡走势,不太存在利率大幅上行风险,中长期而言,若出台大规模财政刺激总需求政策,才会形成债市逻辑反转。信用债方面,近期财政政策的一系列表态清晰表达出了防范和化解隐性债务的思路,未来三年公开发行的城投债违约概率大大下降,我们看好短久期下沉信用资质,尤其是重点化债区域的弱资质城投债有望估值修复。

>>风险提示

1)中美博弈超预期升级

2)巴以冲突外溢,或导致中东局势持续紧张

3)东亚地缘摩擦存在升级隐忧

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

(转自:李超宏观研究与资产配置)